分配金が多い投資信託は損!「再投資」も「受取」も避けるべき理由とは

- 分配金は多い方がお得?

- 分配金は再投資すれば損にならない?

- 投資信託から定期的にお金を受け取る最適な方法は?

投資の選択肢として “投資信託” は大分世の中に浸透してきましたが、投資信託が支払う “分配金” についてはまだまだ正しく理解している人は少ないように思います。

「分配金って配当金みたいなもんでしょ?」

これが最も多い勘違いなのですが、実はこれが最もやってはいけない「損する勘違い」であり、ここに分配金の恐ろしさがあります。

なんだか大げさに言っているように思うかもしれませんが、決してそんなことはありません。今回はそこのところを分かりやすく徹底的に解説するので、分配金があるファンド、特に高分配のファンドは是が非でも避けるべきファンドなのだということを理解してもらえればと思います。

この記事の目次です。

スポンサーリンク

分配金とは?配当金との違いは?

下記は投資信託協会の用語集から抜粋した分配金の説明です。

投資信託の運用の結果、得られた収益を口数に応じて決算ごとに投資家に分配するお金のこと。分配金を出すかどうか、またはどのくらいの額を出すのかは、投資信託の約款や投資信託協会の規則に基づいて運用会社が決定するため、状況によっては分配金が出ないこともある。

この説明を見て多くの人はこう思うでしょう。「ほら、やっぱり配当金みたいなもんでしょ」と。

しかし、配当金と分配金では多くの人の常識を覆す決定的な違いが存在します。それは「分配金は儲かっていなくても支払うことが可能」なことです。

そう、配当金は利益から支払われるので “利益還元” と素直に喜んでよいのですが、分配金は運用成績がマイナスでも支払われることはザラにあるので、「分配金が多いこと」と「運用成績が良いこと」は無関係と言っても過言ではありません。

もっと言うと、配当金は経営判断の結果として支払われるため、それ自体が重要情報として株価を左右しますが、分配金はすでにファンドが組み入れている投資資産を現金化するだけなので、そこには売却コストしか生まれないのです。

「分配金は一部解約」

これが分配金を一言で表すなら最も近い表現であり、少なくともこう考えていれば、勘違いによって大きく損をすることはないでしょう。

ただし、分配金と一部解約では会計上異なる処理が行われるため、そこに損益の違いが生じます。ここからはそこのところを詳しく見ていき、分配金がどう転んでも受益者(ファンド保有者)にとって不利益になることを示したいと思います。

会計の話が多いので少しとっつきにくい部分もありますが、「要するにこういうこと」というところは青い太字にしているので、その部分だけでも覚えておけばエッセンスは把握できたことになります。

スポンサーリンク

分配金再投資と分配金なしを比較

多くの販売会社では、ファンドを購入するとき、そのファンドが分配金を支払う方針であるかどうかに関係なく、“分配金再投資コース” と “分配金受取コース”(ファンドや販売会社によってコース名称は異なる)を選択することが可能です。

最近は、運用の中身が全く同じで分配方針だけ違うファンドが複数存在するケースも少なくありません。例えば “毎月分配型” など分配金を支払う方針のファンド(以下、分配金あり)と “年一回決算型” など分配金を支払わない方針のファンド(以下、分配金なし)です。

そして、ここでも多くの人が「分配金ありの分配金再投資コースと分配金なしは同じでしょ?」と勘違いをします。

では本当にそうなのか、具体例を交えて分配金ありと分配金なしを比較してみましょう。

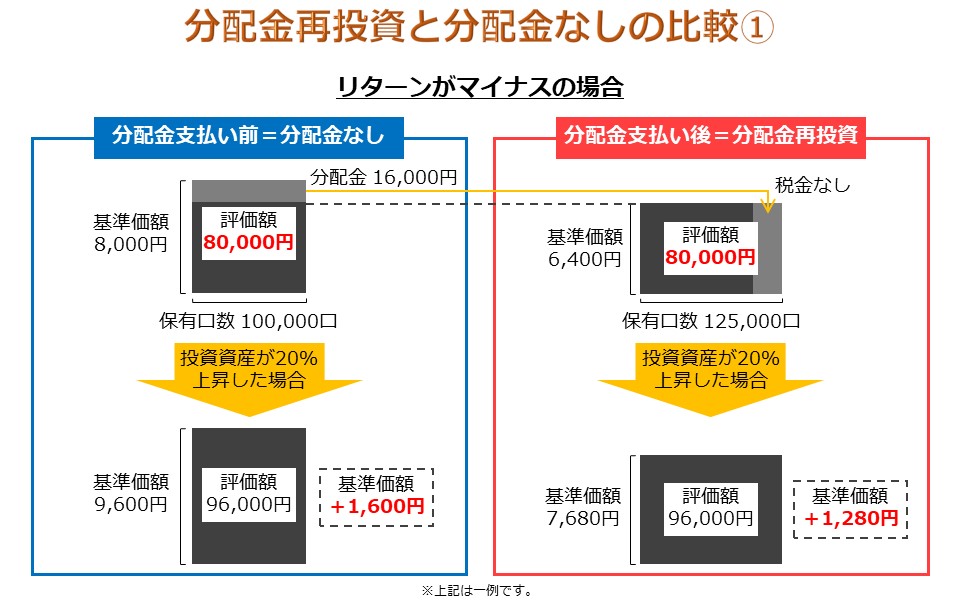

まずは、損をしている時(運用リターンがマイナスの時)に分配金が支払われた場合です。

上の図からも分かるとおり、分配金によって基準価額が変化しても、支払われたお金をそのまま再投資するだけですから、評価額は全く同じです。また、分配金支払い後に投資資産の価格が変化したとしても評価額はやはり同じです。

これは金融機関の人間ですら間違った説明をよくするのですが、「損をしているときに分配金を再投資すれば、安く買えて口数が増えるから得」というのは全くのデタラメです。

実は、ファンド全体で考えてみると評価額が変わらないのは当たり前の話であることが理解できます。確かに分配金を再投資すると口数は増えるのですが、それはファンド全体の口数が増えているからであり、一人一人の持ち分は結局変わりません。分配金を受け取った場合は、その分だけ持ち分が減るものの、分配金を再投資したからといって持ち分が増えるわけではないのです。

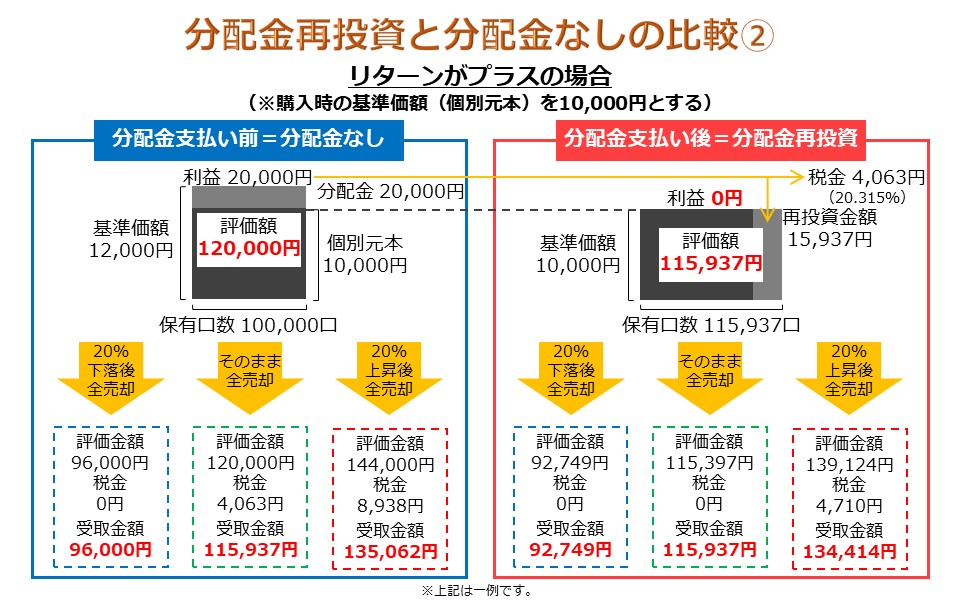

次に、得をしている時(運用リターンがプラスの時)に分配金が支払われた場合を見てみましょう。

上の図からも分かるとおり、分配金支払い後に投資資産の価格が上下どちらに動いても、分配金ありの評価額が低くなります。

なぜかというと、分配金ありは分配金の支払い時点で税金を差し引かれてしまっているからです。分配金支払い後に基準価額が上昇した場合は、税金が差し引かれた分だけ上昇の旨味が得られないため評価額が低くなります。また、分配金支払い後に基準価額が下落した場合は、支払う必要のない税金をすでに差し引かれてしまっているため、やはり評価額が低くなります。

理論的には、分配金ありの評価額の方が高くなるケースは存在しますが、現実的には、レアケースかつ違いもわずかです。加えて、分配金の支払い回数が増えるほどその起こり得る確率がさらに低くなっていくため、分配金ありのメリットには到底なりません。

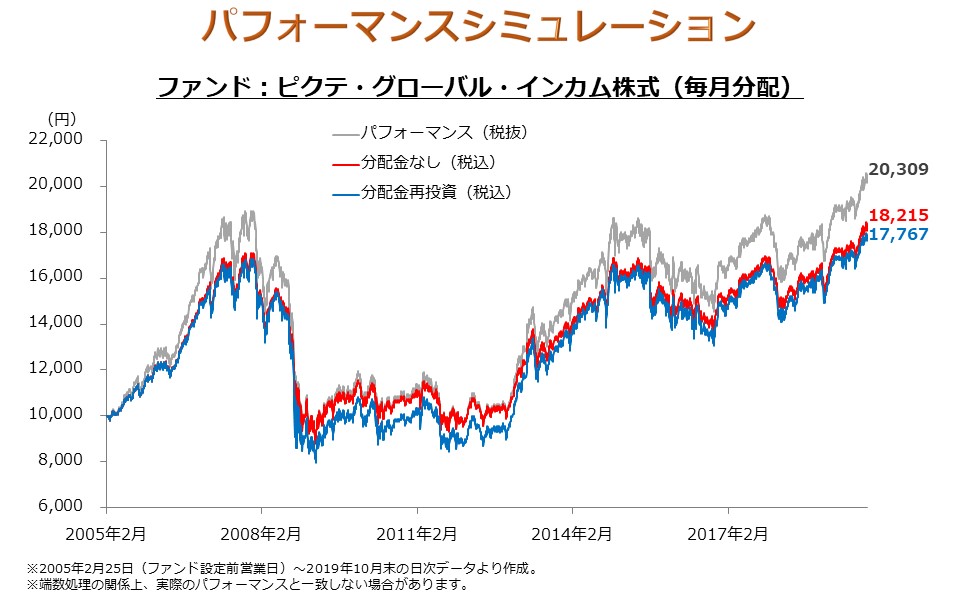

それでは、実際のファンドで検証してみましょう。以下のグラフは、2019年10月末時点で純資産残高が最も大きい毎月分配型ファンドのシミュレーション結果です。

以上から、分配金ありの分配金再投資コースは分配金なしよりも明らかに劣ることが分かってもらえたのではないでしょうか。

スポンサーリンク

NISA口座で投資した場合

今までの説明で「税金が問題ならNISA(つみたてNISA)口座で投資すれば良いじゃないか」と考える人もいるかと思います。

しかし、残念ながらNISA口座で分配金再投資を行うと、再投資分で非課税枠を使用しまうという新たなデメリットが生まれてしまいます。

で分配金再投資の場合.jpg)

特に、損をしている時は非課税メリットもないまま、ただ非課税枠を食い潰していくだけなので、これ以上ないくらいのデメリットです。

スポンサーリンク

分配金受取と一部解約を比較

次に、分配金ありの受取コースと分配金なしの一部解約を比較してみましょう。

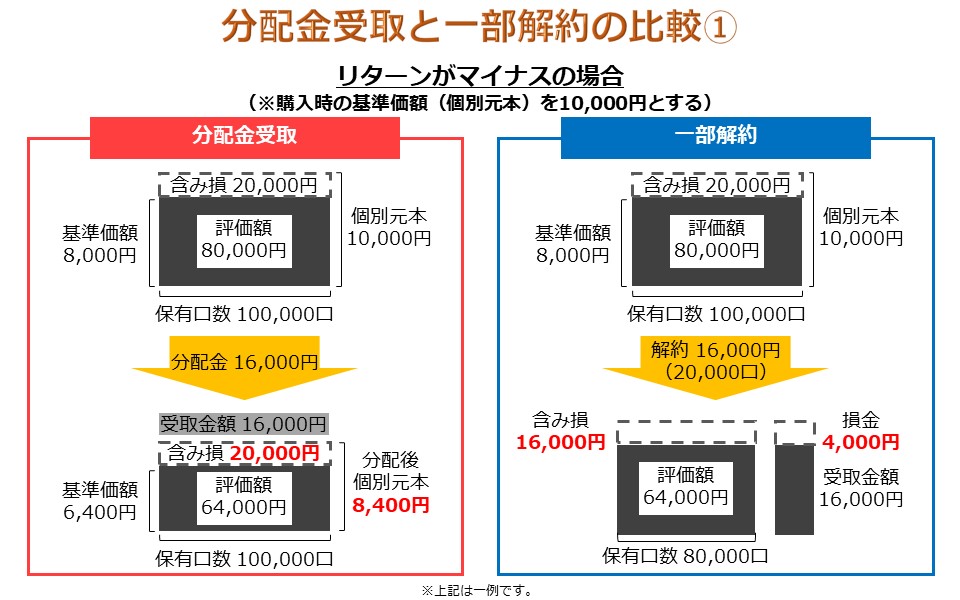

まずは、損をしている時に分配金が支払われた場合です。

分配金受取の場合は元本の払い戻しとみなされるため、含み損全額がファンドに留保される一方で、一部解約の場合は含み損の一部が損金となります。つまり、損をしている場合は損益通算や損金繰越において違いが出てきます。

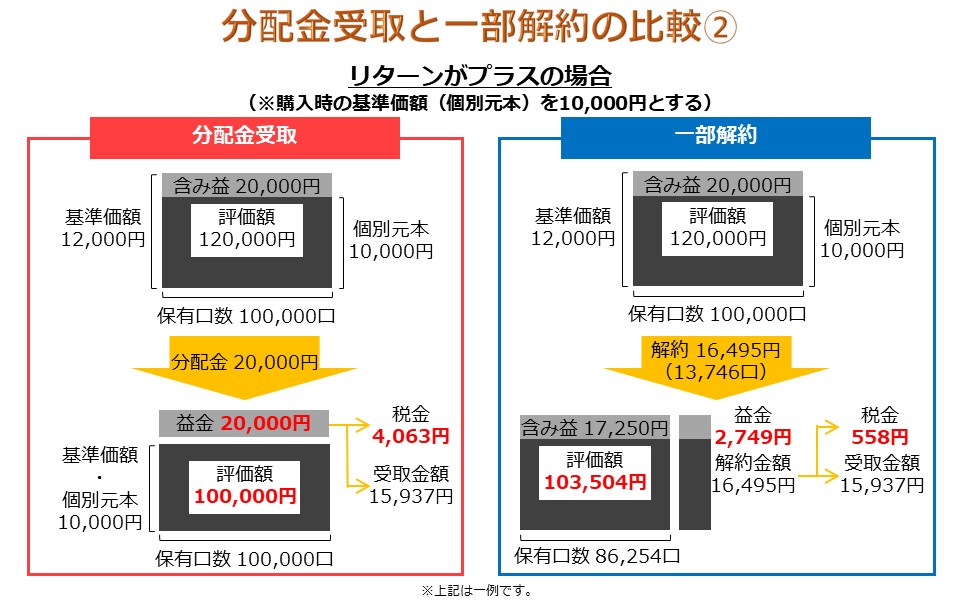

続いて、得をしている時に分配金が支払われた場合です。

分配金受取の場合はその全額が益金として扱われる一方で、一部解約の場合は解約金額の一部が益金として扱われます。このため、得をしている場合は損益通算において違いが出ることに加え、一部解約の方がより多くの運用金額を残しておくことができます。

以上をまとめるとポイントは以下の3点です。

- 損益通算については、他の資産の運用状況によるのでどちらが有利とはいえない

- 損金繰越については、損金が留保され、損金繰越手続をする必要のない(そのため繰越期限もない)分配金受取が有利

- より多くの運用金額が残せるケースがある点については、一部解約が有利

いかがでしたでしょうか。「なんとなく分かったけど、解約する手間がかかるから分配金ありでいいや」と思った人も少なくないでしょう。そんな人には、別のアプローチをしてみたいと思います。

スポンサーリンク

定期売却サービス最強!

分配金に好意的な理由のほとんどは「お金を定期的に受け取れるから」だと思います。要するに、多くの人が分配金の使い道を生活費の一部としていると考えられます。つまり、分配金に対して一番に求めることは「その金額が変わらないこと」ではないでしょうか。

ところが、分配金の決定権は運用会社にあるので、運用会社のさじ加減ひとつで 「急に口座への入金額が少なくなった!」という事態が起こり得ます。実際、ここ4、5年の間で高分配ファンドのほとんどが分配金の引き下げを行っており、これに対して受益者から販売会社や運用会社にクレームが殺到しました。

要するに、そもそも自分で受取金額を決められない時点で、それを生活費の一部とすることは不適切なのです。

それでは、どうやって「ファンドから定期的にお金の受け取りたい」というニーズを実現するのか?

その答えこそ「投資信託の定期売却サービス」です。

2019年12月末時点でこのサービスを行っているのは SBI証券、

楽天証券、SMBC日興証券ですが、SMBC日興証券は対応ファンドがわずかしかないため、ここでは SBI証券

と

楽天証券 の “定期売却サービス” について紹介します。

<SBI証券>

①売却申込金額は1,000円以上、1円単位。

➁申込日は毎月1~27日、または「月末」から選べる。

③「毎月コース」のほか、「奇数月コース」「偶数月コース」から選択でき、年2回まで「ボーナス月コース」の設定も可能。

<楽天証券>

①売却方法は“金額指定”、“定率指定”、“期間指定”の3つから選べる

・金額指定:1,000円以上1円単位

・定率指定:0.1%以上0.1%単位で指定した口数を売却

・期間指定:指定した最終受取年月まで等口数を売却

➁受取日は毎月1回、1日~28日から選べる

いかがでしたでしょうか。これこそ分配金を受け取りたいと思っている人のニーズを本当に満たすサービスなのではないのでしょうか?

ちなみにFP目線で言うと、楽天証券の “期間指定” が手堅い取崩し方法と考えます。なぜなら、毎月の受取り金額は変わるものの、運用成績にかかわらず指定した年月まで確実にお金が受け取れるからです。

分配金に頼らない、自分に合った取崩し方法を選択しましょう。

スポンサーリンク

ライフステージに合わせた選択

これまで分配金再投資コースと分配金受取コースに分けて、それぞれより良い選択肢があることを紹介しましが、最後に、この二つの分配金コースのスイッチングについて触れたいと思います。

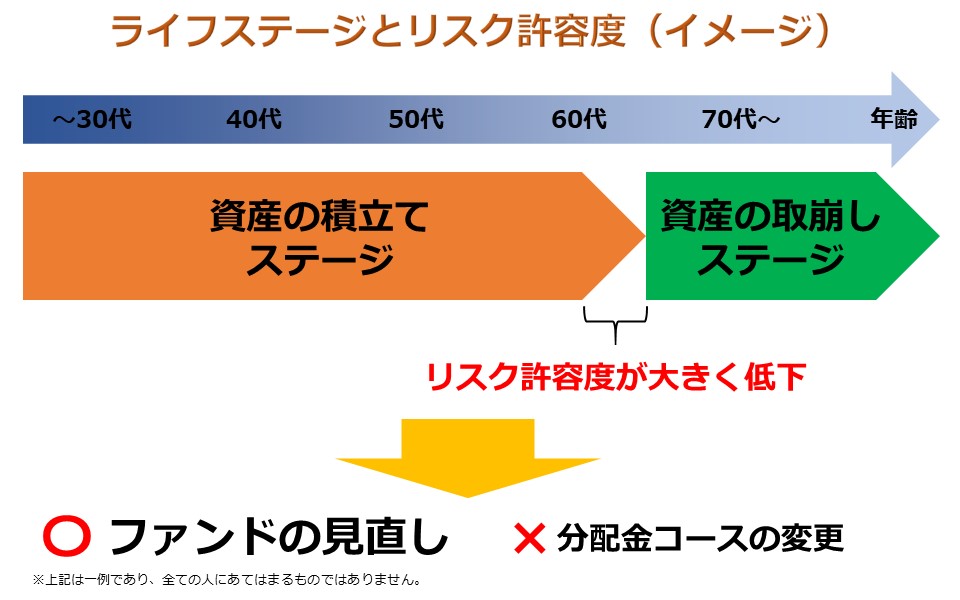

資産運用を考えるうえで重要なライフステージのターニングポイントとなるのが、資産の “積立てステージ” から “取崩しステージ” への変化です。

一見すると、分配金ありで分配金再投資コースから分配金受取コースにスイッチングすることは、この変化にピッタリの選択肢のように思いますが、やはりそれも不適切な場合が多いと考えられます。

資産の取崩しステージにおいては、運用期間(期限)を明確に意識しなければならず、リスク許容度も大きく低下するため、とるべき運用戦略自体が根本から変わります。これに対応するためには、分配金コースの変更だけでは不十分であり、ファンド自体の見直しを必要とする場合がほとんどです。

つまり、資産の積立てステージから取崩しステージへと移行する際は、ファンドと共に購入先の金融機関も見直す絶好のチャンスとなります。そもそも、毎月運用資産を取り崩す戦略が最適なのかどうかは十分に検討する必要はありますが、どうしてもそのニーズがある場合は、前述した SBI証券 や

楽天証券 の “定期売却サービス” を利用すると良いでしょう。

特に、両社は2019年12月に購入時手数料を一律ゼロに引き下げており、見直しのハードルが圧倒的に下がったことは覚えておいて損はありません。

分配金に対する販売会社や運用会社の不適切な説明のせいで、今もなお、多くの人が「分配金=利益還元」と思い込んでしまっているのが現状です。しかし実際は、これまで説明してきたとおり、受益者にとって分配金はほとんどのケースでただの有害物です。

最近、性懲りもなく「適切な分配金を支払う」という謳い文句のファンドが増えてきましが、そもそも分配金は有害なのですから “適切” とかそういう次元の話ではないのです。

「分配金は損!」

そう思ってもらってまず問題ないと、資産運用のプロである私、ムササビ親分が断言しましょう。

スポンサーリンク

【超関連記事】

タブー解禁!投資信託はどこで買えばいいか、おすすめ金融機関をプロがぶっちゃけ

→本物の運用戦略がここにある!

資産運用のプロが家計資産のガチ運用戦略を大公開しちゃうぞ♪

→ 最短で最強の運用手法

【成功率100%】資産運用のプロが厳選した初心者でも1000万円作る方法

-150x150.jpg)

ディスカッション

コメント一覧

まだ、コメントがありません