週間マーケットコメントとポートフォリオ実績(2022年9月)

.jpg)

◆各週のマーケットコメントへ

- 第1週(2022年8月29日~9月2日)

- 第2週(2022年9月5日~9月9日)

- 第3週(2022年9月12日~9月16日)

- 第4週(2022年9月19日~9月23日)

- 第5週(2022年9月26日~9月30日)

ポート実績(2022年9月30日)

◇積立金額合計

2,700,000円

◇ポートフォリオ評価額

3,450,665円

◇損益

+750,665円(+27.8%)

◇各ファンドの騰落率推移

・インド株式

第1週:+2.6%

第2週:+3.5%

第3週:-0.1%

第4週:-0.9%

第5週:-5.2%

・為替ヘッジHY債券

第1週:-2.4%

第2週:+0.8%

第3週:-0.9%

第4週:-0.8%

第5週:-3.4%

・Jリート

第1週:-0.8%

第2週:+0.9%

第3週:+0.3%

第4週:-0.8%

第5週:-3.3%

※各ファンドや運用前提については 「私のポートフォリオ」シミュレーション開始 を参照してください。

- 第1週(2022年8月29日~9月2日)

- 第2週(2022年9月5日~9月9日)

- 第3週(2022年9月12日~9月16日)

- 第4週(2022年9月19日~9月23日)

- 第5週(2022年9月26日~9月30日)

スポンサーリンク

マーケットコメント(第1週)

今週の世界の株式市場は総じて下落しました。先進国は米国を中心に下落しました。新興国は台湾を中心に下落しました。

◆主なプラス材料

- 米雇用統計が無難な結果に終わったこと

◆主なマイナス材料

- FRB高官の相次ぐタカ派発言

- 米長期金利の上昇

<ムササビ親分のみ・か・た>

今週も、前週に続き私の短期ポジションに対してフェイバーな動きでした。ただし、注目の米雇用統計発表後のマーケットの反応は予想外と言わざるを得ません。このあたりの動きをどのように整理をすればいいか、頭を抱えている人も多いのではないでしょうか?何を隠そう私もその一人です。

まず、週末の米雇用統計発表までは、前週のジャクソンホールのパウエルFRB議長の発言と歩調をそろえる形でFRB高官のタカ派的な発言が相次ぎ下落しました。この動きから、市場の注目はすでに「今年の利上げペースの鈍化」ではなく「来年に利下げがあるかどうか」へと移っていることがうかがえます。さらに、現在の米金利市場は10年金利が2年金利を下回っている状態であり、これは早期に利下げが行われると市場が想定していることを意味します。このような状況下で、利下げが想定以上に先だとの観測が強まったことから、長期金利が大きく上昇し、ハイテク株を中心とした金利上昇に弱い銘柄が打撃を受ける格好となりました。

以上の動向を踏まえて、「現在の株価水準は早期利下げ期待が大きく剥落した状態であり、米雇用統計が無難な結果で終われば、相応に上昇する可能性が高い」と予想し、ベアポジションを一部解消しました。そして、米雇用統計は市場予想通りの無難な結果で、ほぼ理想的な形となったことから、私の想定通り買いが先行して米株式市場が明けました。しかし、買い一巡後は反転して大きく下落、S&P500は前日比-1.07%となりました。

こうなってくると、市場はファンダメンタルズをほとんど見ておらず、コロナショック後とは逆のパターンの金融相場がいよいよ始まったのかなと連想してしまいます。次週は、9月6日(火)に重要なファンダメンタルズ情報であるISM非製造業景況感指数が発表されるので、こうした可能性を頭に入れつつ、発表後の値動きなども判断材料に加えていきたいと思います。そして、最も注目しているのはパウエルFRB議長の発言とECBの政策金利発表を控える8日(木)であるため、それまでの値動き次第で機動的にポジション調整を行いたい(ベアポジションの買増し、解消どちらもあり得る)と考えています。

スポンサーリンク

マーケットコメント(第2週)

今週の世界の株式市場は総じて上昇しました。先進国は米国を中心に上昇しました。新興国は中国やインドが上昇したものの、韓国や台湾が下落し横ばいでした。

◆主なプラス材料

- 足元までの急落による値ごろ感の高まり

◆主なマイナス材料

- 米ISM非製造業景況感指数が市場予想を上回り、利上げ観測が高まったこと

<ムササビ親分のみ・か・た>

今週は、私の短期ポジションに対して大きくネガティブに動いたわけですが、値動きとしてはテクニカル指標で素直に買われた格好でした。実は、7日(水)にすでに売られすぎのサインが出ており、ベアを解消するかメチャクチャ悩んだのですが、前週挙げていた8日(木)のパウエルFRB議長の発言とECBの政策金利発表を意識しすぎて動けなかったのが実際のところです。結果的に、パウエル議長のタカ派的な発言は直近のジャクソンホールで織り込み済み、ECBの利上げもほぼ週前半で織り込んでおり、テクニカル指標が素直にワークする相場環境だったわけですが、そこをきっちり精査できなかったのが今回の敗因と言えます。

6日(火)に発表された米ISM非製造業景況感指数が市場予想を上回ったにもかかわらず、利上げ観測が高まり、きっちりとネガティブに反応したことからも、残り発表される予定の材料に対してマーケットが限界まで悲観的になっていたことは想定可能だったと言わざるを得ません。うーん、反省。ただ、少なくとも向こう3ヵ月程度はまだまだ軟調な推移を予想しているため、気持ちを切り替えてベアはホールドしたいと思います。

さて、次週は13日(火)に米消費者物価指数(CPI)、14日(水)に米卸売物価指数(PPI)、16(金)にユーロ消費者物価指数と物価指標が立て続けに発表されるほか、15(木)には米小売売上高も発表されます。最も注目すべきは13日の米消費者物価指数(CPI)ですが、21日のFOMCに向けての動きを予想するなら、どれも頭に入れておきたい指標と言えるでしょう。

スポンサーリンク

マーケットコメント(第3週)

今週の世界の株式市場は大幅に下落しました。先進国は米国を中心に売られました。新興国は中国を中心に売られました。

◆主なプラス材料

- 市場予想を上回る米小売売上高

◆主なマイナス材料

- 市場予想を上回る米消費者物価指数(CPI)

<ムササビ親分のみ・か・た>

今週は、前週の上昇を完全に打ち消して下落したため、私のベアポジション継続の判断は正しかったと言えるでしょう。

なんといっても今週のポイントは13日(火)に発表された米CPIです。結果は前年同月比8.3%上昇と、前月の8.5%から縮小したものの、市場予想の8.1%を上回りました。ガソリンが前月比10.6%下落した一方で、食品が前月比0.8%上昇、持ち家の帰属家賃も0.7%上昇しました。また、食品とエネルギーを除くコア指数は前年同月比6.3%上昇し、7月の5.9%から加速、市場予想の6.1%を上回りました。

エネルギー価格はリアルタイムで確認が可能であり、今回の下落もマーケットに概ね織り込まれていたと考えると、それ以外の項目で市場予想を上回っていたことがよりネガティブに反応したとみられます。この日、S&P500は4.5%の下落を記録しました。

米CPIの結果により、次回FOMCでは0.75%の利上げが確実視され、1.00%の利上げもあり得るとの見方が広がりました。米金利先物の値動きから利上げ確率を算出する「Fedウォッチ」では、0.75%の利上げ予想が8割強に達し、1.00%の利上げも16日時点で16%となっています。

ということで、次週の最大の注目材料は21日(水)のFOMCとなります。個人的には、足元のマーケットは1.00%の利上げに対して警戒感が過度に高まっいると感じており、メインシナリオ通りの0.75%の利上げで大きく買われる展開も十分あり得ると見ています。19日、20日でもう一段下がるような動きが見られれば、ベアポジションの解消も視野に入れています。

スポンサーリンク

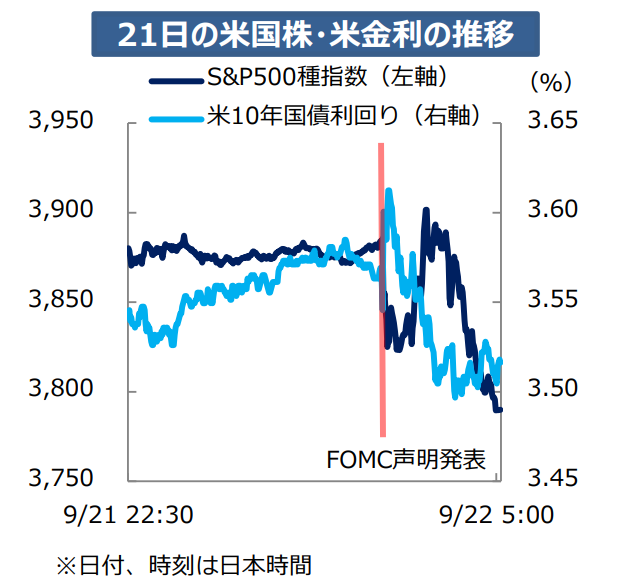

マーケットコメント(第4週)

今週の世界の株式市場は前週に続き大幅に下落しました。先進国は米国を中心に売られました。新興国は韓国や台湾を中心に売られた一方で、ブラジルは買われました。

◆主なプラス材料

- 足元までの急落による値ごろ感

◆主なマイナス材料

- FOMCの内容が市場予想よりタカ派だったこと

- 各国中央銀行が相次いで利上げを行ったこと

<ムササビ親分のみ・か・た>

今週は、FRBを中心に各国の中央銀行が相次いで利上げを行い、今後の利上げにも積極的な姿勢を見せたことで大きく売られる展開となりました。基本的には、前週注目材料として挙げていたFOMCでおおむね値動きが説明できてしまうため、そこを解説したいと思います。

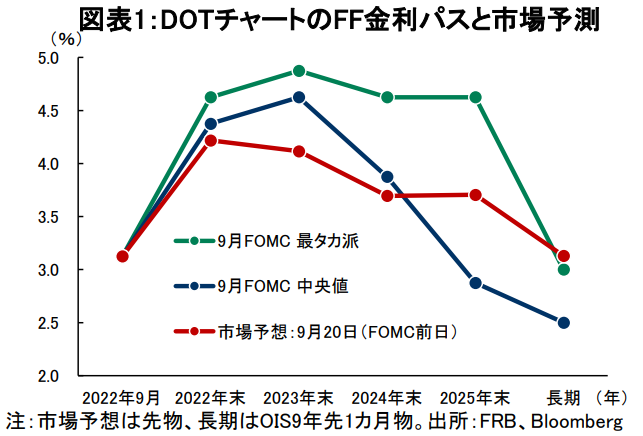

FRBは21日(水)のFOMCで0.75%の利上げを決め、インフレ抑制に向けて当面は大幅利上げを続ける方針を示しました。マーケットでは1.00%の利上げも懸念されていたため、この結果を受けて瞬間的に上昇したものの、利上げの先行き見通しを示すドットチャートが従来よりも引き上がったことから下落しました。

ドットチャートのFOMC中央値は2022年末で4.4%、23年末で4.6%となり、前回6月会合(それぞれ3.4%、3.8%)から引き上がりました。つまり、年内2回の会合で合計1.25%の利上げを、来年も更なる利上げを行うことが示唆されています。市場予想では、年内は合計1.00%の利上げ、来年は利下げを見込んでいただけに、これは大きなネガティブサプライズとなります。会合後のパウエル議長の記者会見は、8月のジャクソンホール会議の講演の内容をほぼ踏襲したものであり、サプライズなしとして一時的に買われたものの、買い一巡後は取引終了にかけて再び売りが加速しました。

前週、FOMC後の株価上昇もあり得るとして、その前に大きく下がればベアポジション(日経平均)の解消も検討すると言っていましたが、月・火曜の下げが弱かったためポジションを維持しました。また、FOMC後の下がり方もニュースのネガティブ度合いと比較して小幅にとどまったことから、ポジション解消を見送りました。結果としてその判断は正しく、週明けの日経平均は大幅下落で始まる事が予想されます。足元の日経平均先物を見ると、月曜日にテクニカル指標で相当な売られ過ぎ水準まで下がることも考えられるため、そうなった場合はこのタイミングでポジション解消を行う予定です。

次週は、9月27日(火)のパウエル議長の発言、9月30日(金)の米個人消費支出と併せて発表されるPCEデフレーターあたりが注目材料になるかと思います。ただ、パウエル議長の発言は今回の記者会見から内容が大きく変わるとは考えにくいため、PCEデフレーターの方がマーケットを動かす材料になるでしょう。このため、週末まではテクニカル指標が比較的ワークしやすい展開になると想定しています。

スポンサーリンク

マーケットコメント(第5週)

今週の世界の株式市場は3週連続で下落しました。先進国は日本を中心に売られました。新興国は韓国や台湾を中心に売られました。

◆主なプラス材料

- 足元までの急落による値ごろ感

◆主なマイナス材料

- 米長期金利の上昇

- 本格化する米企業決算に対する懸念が高まったこと

- 市場予想を上回る米PCEデフレーター

- 市場予想を上回るドイツ消費者物価指数(CPI)

- イングランド銀行の金融政策に対する先行き不透明感の高まり

<ムササビ親分のみ・か・た>

今週は、週半ば(28日)に大きく買い戻されたものの、週後半に悪材料が相次ぎ再び軟調な展開となりました。

週前半は、前週にFOMCのタカ派的な内容が嫌気された流れを引き継ぎ、売られる展開となったものの、急落による値ごろ感が高まったことや、イングランド銀行(英中央銀行)が英長期国債を購入するとの発表によって一時的に各国の長期金利が低下したことで、世界株市場は大きく買い戻されました。

しかし、イングランド銀行は英長期国債購入を発表する数日前に利上げ加速を示唆する声明を出していたことから、英国の金融政策に対する先行き不透明感が高まったと捉えられ、週後半にかけて各国の長期金利は上昇に転じました。加えて、ナイキの大幅減益決算発表などにより10月中旬から本格化する米企業決算に対する懸念が高まったこと、市場予想を上回る米PCEデフレーターやドイツCPIなどのインフレ加速を示唆する経済指標の発表が相次いだことで、世界株式市場は再び大きく売られました。

前週予告した通り28日にベアポジション(日経平均)の解消を行い、ブルポジションに移行しました。今週だけで見ると日経平均先物のボトムで購入できましたが、前述した悪材料が相次いだことで、次週さらに下落する展開も想定されます。昨今のマーケットは展開が非常に早いため、損切りするにしても買い増すにしても、判断はスピーディーに行う方針です。

次週は、月初であるため3日(月)のISM製造業景況感指数、5日(水)のISM非製造業景況感指数とADP雇用統計、7日(金)の米雇用統計と注目指標の発表が目白押しです。最近は「結果が良いと利上げ観測が高まって株価が下落する」という傾向が顕著でしたが、ここにきて米リセッション懸念が急速に高まっているため、内容次第では結果が良いと素直に株価がポジティブに反応することもあり得ると考えています。ただ、足元の悲観的なマーケットを踏まえるとどのような結果が出ても悪いように捉えられる可能性もあり、注意が必要です。いずれにしても、勝負は「来週を終えてどう動くか」かと思います。そのためには、発表指標の中身を精査して現状を正しく理解する必要があるでしょう。

スポンサーリンク

→本物の運用戦略がここにある!

資産運用のプロが家計資産のガチ運用戦略を大公開しちゃうぞ♪

→「マーケター×FP」の渾身note

情報商材に課金するどころか、無料でノウハウを吸収した上に、noteまでリリースしてしまった男の物語

→ プロおすすめの金融機関は?

タブー解禁!投資信託はどこで買えばいいか、おすすめ金融機関をプロがぶっちゃけ

→ 最短で最強の運用手法

【成功率100%】資産運用のプロが厳選した初心者でも1000万円作る方法

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

-150x150.jpg)

-150x150.jpg)

-150x150.jpg)

-150x150.jpg)

ディスカッション

コメント一覧

まだ、コメントがありません