週間マーケットコメントとポートフォリオ実績(2023年9月)

.jpg)

ポート実績(2023年9月29日)

◇積立金額合計

3,300,000円

◇ポートフォリオ評価額

4,462,339円

◇損益

+1,162,339円(+35.2%)

◇各ファンドの騰落率推移

・インド株式

第1週:+0.0%

第2週:+2.2%

第3週:+0.9%

第4週:-1.6%

第5週:+0.0%

・為替ヘッジHY債券

第1週:+0.9%

第2週:-0.5%

第3週:+0.3%

第4週:-1.1%

第5週:-0.6%

・Jリート

第1週:+2.0%

第2週:+0.0%

第3週:-1.7%

第4週:-0.7%

第5週:+0.3%

※各ファンドや運用前提については 「私のポートフォリオ」シミュレーション開始 を参照してください。

-1024x709.jpg)

スポンサーリンク

マーケットコメント(第1週)

今週の世界の株式市場は総じて上昇しました。先進国は上昇、日本を中心に買われました。新興国も上昇、中国を中心に買われました。

-1024x242.jpg)

◆主なプラス材料

◆主なマイナス材料

- 市場予想を上回るISM製造業景況感指数

<ムササビ親分のみ・か・た>

今週も引き続き米経済指標が市場予想を上回ると米利上げ懸念が高まりネガティブに、逆に市場予想を下回るとポジティブに反応するマーケットでした。一方で、中国経済指標については市場予想を上回る経済指標に対して、素直に買われる展開となりました。

まずは、前週挙げた米国の注目指標の結果を確認しましょう。

| 指標 | 予想 | 結果 |

|---|---|---|

| ISM製造業景況感指数 | 47.0 | 47.6 |

| ADP雇用統計(前月比) | +19.5万人 | +17.7万人 |

| PCEコア・デフレーター(前月比) | 0.2% | 0.2% |

| 米雇用統計(以下) | ||

| 非農業部門雇用者数(前月比) | +17.0万人 | +18.7万人 |

| 平均時給(前月比) | 0.3% | 0.2% |

| 失業率 | 3.5% | 3.8% |

その他、米雇用動態調査(JOLTS)で非農業部門の求人件数が市場予想を下回るなど、総じて米利上げ懸念が後退する内容であったことが買い材料となりました。

また、中国国家統計局が発表した8月の中国製造業PMIは49.7と市場予想の49.1を上回り、日本株市場や中国株市場が買われたことも相場を支えました。

■次週の注目材料

9月6日(水)

ISM非製造業景況感指数

次週は重要指標の発表は比較的少なく、9月19日・20日のFOMCを睨んだ動きになると予想します。

私のポジションについては、完全に想定と逆に動きました。ただ、ファンダメンタルズ的にはボックス圏を上抜ける内容ではないこと、短期テクニカル的には高値水準に入ってきたことなどの理由から引き続きベアポジションは維持する方針です。

スポンサーリンク

マーケットコメント(第2週)

今週の世界の株式市場は総じて下落しました。先進国は下落、米国を中心に売られました。新興国も下落、ブラジルを中心に売られました。

-1024x242.jpg)

◆主なプラス材料

特になし

◆主なマイナス材料

- 市場予想を上回るISM非製造業景況感指数

- 原油価格の高騰

- 中国政府による米ハイテク企業の規制強化懸念

<ムササビ親分のみ・か・た>

今週は、前週末の米雇用統計の内容を受けて日本株市場が上昇しましたが、それ以外はマイナス材料が圧倒的に優勢で、世界株市場は売られる展開となりました。

前週注目材料として挙げていたISM非製造業景況感指数は54.5と市場予想の52.5を上回り、米国の金融引き締めが長期に及ぶとの見方につながったことから相場の重しとなりました。

また、サウジアラビアがこれまで続けてきた原油の自主減産を年末まで延長すると表明し、原油需給の引き締まりにつながるとの見方から原油先物相場が上昇。原油相場の高止りがインフレの長期化につながるとの懸念が広りました。

加えて、中国政府が政府系機関や国有企業に対してもiPhoneの使用を禁じることを検討していると伝わり、米ハイテク企業の売りに繋がりました。

■次週の注目材料

9月13日(水)

米消費者物価指数(CPI)

9月14日(木)

ECB政策金利、米卸売物価指数(PPI)、米小売売上高

次週は、なんといっても9月19日・20日のFOMCに向けて物価指標(CPI、PPI)に注目が集まるでしょう。米景気が好調なだけに、数字次第では大きく上昇する可能性もあります。

私のポジションについては、前週の米雇用統計の結果が日経平均に対して想定以上にポジティブに働いたこと以外はおおむね想定通りという印象です。これは本当に個人的な勘ですが、少し前までのいわゆる「日本株ブーム」というほど嫌な感じは受けないので引き続きベアポジションを維持する方針です。米物価指標が要因で上昇した時は・・・諦めます!笑

スポンサーリンク

マーケットコメント(第3週)

今週の世界の株式市場は総じて上昇しました。先進国は上昇、米国の売りを他の国・地域の買いがカバーしました。新興国も上昇、ブラジルを中心に買われました。

-1024x242.jpg)

◆主なプラス材料

- 中国人民銀行(中央銀行)による預金準備率の引き下げ

◆主なマイナス材料

- 市場予想を上回る米消費者物価指数(CPI)

- 市場予想を上回る米卸売物価指数(PPI)

- 市場予想を上回る米小売売上高

<ムササビ親分のみ・か・た>

今週は、米国株市場の下落を他の先進各国市場の上昇がカバーする格好となりました。

前週注目材料として挙げていた米CPIはコア指数が市場予想の前月比+0.2%に対して+0.3%、米PPIは市場予想の前月比+0.4%に対して+0.7%と、ともに市場予想を上回りました。また、米小売売上高も前月比+0.6%と市場予想の+0.1%を上回り、米利上げ継続懸念が高まりました。

一方、中国人民銀行が預金準備率を引き下げると発表し、同国景気の回復期待が投資家心理を明るくしたことから、日本株市場や英国株市場を中心に買われ、相場をけん引しました。米小売売上高が堅調だったことも米国以外の国にはポジティブ材料となりました。

ただし、週末に米国株市場が大きく下落していることもあり、週明けのアジア市場は総じて下落して始まると想定されます。

■次週の注目材料

9月20日(水)

FOMC(2日目)

9月22日(金)

日銀金融政策決定会合(2日目)、日本CPI

次週は、20日のFOMCに注目が集まる見込みです。また、日本では22日に日銀金融政策決定会合とCPIの発表が控えており、結果次第ではドル円相場に大きな影響を与えるでしょう。

私のポジションについては、日本株が想定外に強くネガティブとなりました。週明けの日本株市場は下落して始まると考えられますが、足元の日経平均先物の動きを見る限り、その影響を差し引いても強い状態です。米物価指標がどちらかと言えば株価の下落要因となったにも関わらずこの動きをしたので、かなり警戒しています。引き続きベアポジションは維持する予定ですが、FOMC後の動き次第では損切りも考えます。

スポンサーリンク

マーケットコメント(第4週)

今週の世界の株式市場は総じて下落しました。ただし、MSCIの9月22日のデータが未更新のため、今週の「世界」「先進国」「新興国」は9月21日のデータを使用しています。それ以外は22日のデータです。先進国は下落、米国を中心に売られました。新興国も下落、韓国や台湾を中心に売られました。

-1024x242.jpg)

◆主なプラス材料

- 中国当局が発表した景気刺激策が好感されたこと

- 日銀が金融政策決定会合で大規模な金融緩和策の維持を決定したこと

◆主なマイナス材料

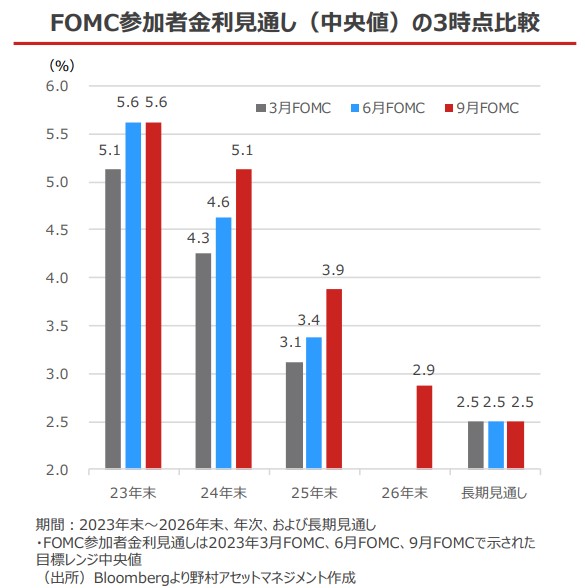

- FOMCで2024年の利下げ見通しが引きあがったこと

- 米長期金利の上昇

- 全米自動車労働組合のストライキが長引くとの懸念が高まったこと

<ムササビ親分のみ・か・た>

今週は、FOMCの結果が想定以上にタカ派だったと受け止められたことが世界的にネガティブな影響を与えました。

前週注目材料として挙げていたFOMCの結果は市場予想どおり金利を据え置きました。しかし、下図のとおり2024年の利下げ見通しが引きあがり、記者会見もタカ派的な内容と受け止められたことから、相場を大きく押し下げました。

また、9月15日から始まった全米自動車労働組合(UAW)のストライキについて、UAWがゼネラル・モーターズとステランティスに対してストを拡大すると表明したことで、ストが長引くとの懸念が高まったことも重しとなりました。

■次週の注目材料

9月28日(木)

パウエルFRB議長の発言

9月29日(金)

米PCEコア・デフレーター、ユーロ消費者物価指数

次週は、パウエル議長の発言にも注目が集まりますが、FOMC直後であることから大きなサプライズはないと見ています。結局、米利上げも経済指標次第であることから、PCEコア・デフレーターの方が市場に大きな影響を与える可能性があるでしょう。

私のポジションについては、さすがに日本株市場もFOMCの結果がマイナスに働き想定どおりの動きになりました。日銀金融政策決定会合で大規模な金融緩和策の維持が決定され、下げ幅を縮めましたがカバーしきれない状況です。引き続きベアポジションは維持したいと思います。

スポンサーリンク

マーケットコメント(第5週)

今週の世界の株式市場は総じて下落しました。先進国は下落、日本を中心に売られました。新興国も下落、韓国や中国を中心に売られました。

-1024x242.jpg)

◆主なプラス材料

- 市場予想を下回る米PCEコア・デフレーター

◆主なマイナス材料

<ムササビ親分のみ・か・た>

今週は、前週のFOMCのタカ派的な結果が引き続きマーケットの重しとなる中、米政府機関の一部閉鎖への懸念が高まり下落しました。

前週注目材料として挙げていた、米PCEコア・デフレーターが市場予想を若干下回り好感されたものの、米議会の予算協議が難航し、政府機関の一部閉鎖を避けられないとの見方が強まったことに加え、米国債の格下げも意識され、売られました。

また、FRBメンバーのミネアポリス連銀総裁が同連銀のサイトに論文を公開し、インフレが想定以上に根強いケースについても触れるなど、総じて金融引き締めに積極的な内容と受け止められたこともネガティブな影響を与えました。

■次週の注目材料

10月2日(月)

ISM製造業景況感指数、パウエルFRB議長の発言

10月4日(水)

ISM非製造業景況感指数、ADP雇用統計

10月6日(金)

米雇用統計

次週は、月初の週なので重要指標が相次ぎます。直近のFOMCでは2024年の利下げ見通しが引き上げられたため、その信憑性を確かめる材料として注目が集まるでしょう。

私のポジションについては、日本株市場も下落し想定どおりの動きになりました。チャート的にはS&P500がボックス圏を下に抜けたようにも見え、そうなった場合、日本株市場もそれにつられる展開が想定されます。引き続きベアポジションは維持したいと思います。

スポンサーリンク

→本物の運用戦略がここにある!

資産運用のプロが家計資産のガチ運用戦略を大公開しちゃうぞ♪

→「マーケター×FP」の渾身note

情報商材に課金するどころか、無料でノウハウを吸収した上に、noteまでリリースしてしまった男の物語

→ プロおすすめの金融機関は?

タブー解禁!投資信託はどこで買えばいいか、おすすめ金融機関をプロがぶっちゃけ

→ 最短で最強の運用手法

【成功率100%】資産運用のプロが厳選した初心者でも1000万円作る方法

-150x150.jpg)

-150x150.jpg)

ディスカッション

コメント一覧

まだ、コメントがありません