週間マーケットコメントとポートフォリオ実績(2021年7月)

.jpg)

◆各週のマーケットコメントへ

ポート実績(2021年7月30日)

◇積立金額合計

2,000,000円

◇ポートフォリオ評価額

2,596,960円

◇損益

+596,960円(+29.8%)

◇各ファンドの騰落率推移

・インド株式

第1週:-0.9%

第2週:+2.4%

第3週:-3.1%

第4週:+3.2%

・為替ヘッジHY債券

第1週:+0.0%

第2週:-0.3%

第3週:-0.4%

第4週:+0.5%

・Jリート

第1週:+0.4%

第2週:+0.3%

第3週:-1.5%

第4週:+1.0%

※各ファンドや運用前提については 「私のポートフォリオ」シミュレーション開始 を参照してください。

スポンサーリンク

マーケットコメント(第1週)

今週の世界の株式市場は総じて下落しました。先進国は米国を中心に上昇しました。一方、新興国は韓国を中心に大きく下落しました。

◆主なプラス材料

- 低水準な米長期金利を背景とした主要ハイテク株の上昇

- 広がる米経済活動の再開

◆主なマイナス材料

- 市場予想を上回る米新規失業保険申請件数

- 市場予想を下回る6月のISM非製造業景況感指数

- 東京都の4回目の緊急事態宣言を背景とした日本株式市場の下落

- 世界的な新型コロナ変異ウイルスの広がりへの警戒感

今週は、前週 体調不良により取り上げられなかった中国製造業PMIについて解説したいと思います。

PMIとはPurchasing Managers’ Index(購買担当者景気指数)の略で、企業の購買担当者に新規受注や生産、雇用の状況などを聞き取り、景況感についてアンケート調査した結果を指数化したものです。50を判断の分かれ目としてこの水準を上回る状態が続くと景気拡大、逆に50を下回る状態が継続すると景気減速を示します。国別や、製造業、サービス業ごとの集計も行われており、米ISMやIHSマークイット社が公表しているものが有名です。一般的に鉱工業生産や雇用統計などの統計よりも景気先行性があるとされ、特に製造業PMIの注目度が高いと言えます。

中国の製造業PMIは中国国家統計局と中国物流購入連合会が共同で調査している「中国製造業PMI」と、中国のメディアグループである財新とIHSマークイット社が独自でまとめた「中国財新製造業PMI」の2種類が存在します。「中国製造業PMI」は調査対象が国営の大企業中心、「中国財新製造業PMI」は調査対象に占める中小企業や輸出企業が高いことが特徴です。このため、「中国財新製造業PMI」の方が、景気動向を敏感に反映することや中国政府発表の統計は信用性に疑念がつきまとうこともあり、注目度が高いと考えられています。

7月1日に発表された中国財新製造業PMIは51.3と5月の52.0から低下、市場予想も下回ったことで中国株式市場の重しとなりました。中国は世界でも先行して景気の本格的な回復が見られる国だけに、その先行き動向は大きく注目されていると言えるでしょう。

<ムササビ親分のみ・か・た>

今週は下落材料の方が目立ったため、正直「よく上昇したね」って感じです。米長期金利急低下が週末にかけて急反発した安心感から滑り込みで米国株式市場も急反発し、首の皮一枚つながったっといったところでしょうか。週明けのアジア株式市場は上昇して始まることが予想されます。

マーケットでは、今後の実体経済の先行き見通しが少しずつ反映されるようになってきました。そうなってくると「今の株価水準とは大きく乖離している」ことも意識されるようになるため、相応のネガティブな反応が想定されます。米国一強の相場はそれなりの裏付けがあると言えるものの、いき過ぎ感は否めないため、警戒感は怠らない方がよいと考えます。

スポンサーリンク

マーケットコメント(第2週)

今週の世界の株式市場は総じて下落しました。先進国は英国を中心に下落しました。一方、新興国は韓国を中心に上昇しました。

◆主なプラス材料

- パウエルFRB議長の議会証言を受けた金融緩和長期化観測の強まり

- 市場予想に反して底堅い6月の米小売売上高

◆主なマイナス材料

- 新型コロナ変異株の感染拡大

- 市場予想を大きく上回る米CPI

- 市場予想を大きく下回る7月の米消費者態度指数

消費者態度指数とは景況感や雇用状況、所得などの消費者マインドをアンケート調査して指数化した景気指標のことです。

米国においては、ミシガン大学のサーベイ・リサーチセンターが毎月第3金曜日に速報値を、最終金曜日に確定値を発表しており「ミシガン大学信頼感指数」とも呼ばれています。アンケート対象者の人数は速報版が300人、確定版が500人と、同じく消費者マインドを探る手掛かりとして重要視されているコンファレンスボードの「消費者信頼感指数」の5,000人よりも少ないため、相対的に指数のブレが大きいのが特徴です。

一方で、消費者信頼感指数に先行して発表されることや現状判断指数(約40%)と先行き期待指数(約60%)で構成され、期待指数については景気先行指数の構成要素にもなっていることなどから、市場関係者に大きく注目されています。

<ムササビ親分のみ・か・た>

新型コロナ変異株への警戒感がここへきてマーケットに大きく悪影響を与えるようになりました。実際に米国の行動規制まで表面化してやっと今の状況ですから、この件に関して、マーケットはかなり楽観的な見方だったことがうかがえます。

金融相場から実体経済の先行き見通しを折り込みにいく局面に移りつつある現状を踏まえると、かなり分が悪い材料が出揃ってきていると言えるでしょう。

米主要企業の決算内容でそれを打ち返せるかが鍵となりますが、すでに期待感としてある程度織り込んでいるため、あまり当てにはできないという印象です。

スポンサーリンク

マーケットコメント(第3週)

今週の世界の株式市場は総じて上昇しました。先進国は米国を中心に上昇しました。一方、新興国は台湾を中心に下落しました。

◆主なプラス材料

- 総じて好調な内容の米企業決算

- 次週に決算発表が相次ぐ米主力ハイテク企業への期待感

- 欧州中央銀行(ECB)の低金利政策継続姿勢

◆主なマイナス材料

- 新型コロナ変異株の感染拡大

- 市場予想を上回る米新規失業保険申請件数

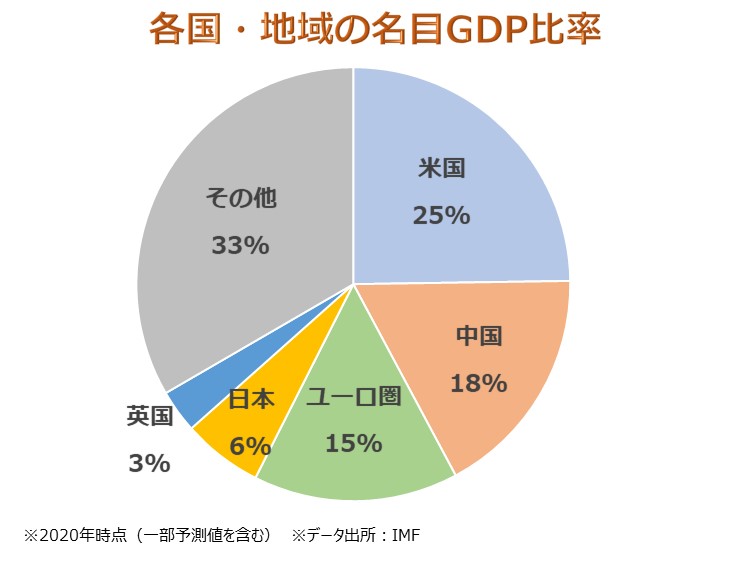

ECBとはEuropean Central Bank(欧州中央銀行)の略で、ユーロ圏である19カ国(2020年末時点)の統一的な金融政策を担っている中央銀行です。設立は1998年6月1日、本部はドイツのフランクフルトにあります。同じ中央銀行である日本銀行やFRBと違い、複数の国にまたがった金融政策を行うことが特徴であり、2020年においてユーロ圏は中国に次ぐ経済規模を誇ることから、その動向には世界中の投資家が大きく注目してます。

ECBの最大の目的は他の先進国中央銀行と同様に物価の安定を維持することで、物価の安定とは、「2%未満であるがその近辺(below but close to 2%)」と定義されています。その上で、これに反しない限り、欧州の経済成長や雇用の増大等を支持します。

ECBの主な金融政策は以下のとおりです。

- 政策金利の決定

- 外貨準備の保有と管理や為替市場における市場介入

- ユーロに関する取引の資金決済やユーロ紙幣の発行

金融政策は、ECB内に設置された政策理事会の策定した指針をもとに役員会が具体的な指示を作成し、ユーロ圏の各国中央銀行はこの指示に従うという流れで実施されます。政策理事会とは、役員会メンバー6名(総裁、副総裁、専務理事4名)とユーロ圏の各国中央銀行総裁19名の合計25名から構成され、金融政策の決定権限を持つ最高意思決定機関です。

このように、ECBは複数の国から構成されるユーロ圏全体の中央銀行であることから、その動向はユーロ圏市場に大きな影響を及ぼす一方で、ドイツやフランスなど各国の銀行や金融市場はユーロ圏の中でもそれぞれ異なった特徴を持っていることには留意が必要でしょう。

<ムササビ親分のみ・か・た>

米企業決算が本格化していますが、今回の2021年4~6月期決算は大幅な増収増益の見通しです。主要500社の売上高は前年同期比2割増、純利益は7割増というデータも出ています。

ただし、その主要因は前年2020年4~6月期がコロナ禍の世界的な大混乱によって3割超の減益となった反動が大きいと言えます。実際、コロナ禍前の2019年4~6月期との比較では売上高は9%増、純利益は15%増程度にとどまる見込みです。足元のS&P500種株価指数は2019年6月末時点に比べて50%高い一方で純利益は15%しか増えない見通しであることから、残りの押し上げ分はFRBなどの各国中央銀行による量的緩和政策によるもので、景気・業績と株価の関係にゆがみが生じたと考えられます。

ここまで米企業決算がマーケットの押し上げ材料となっていることは想定外ですが、ファンダメンタルズを伴わない上昇であることは十分に注意しておきたいと言えるでしょう。

スポンサーリンク

マーケットコメント(第4週)

今週の世界の株式市場は総じて下落しました。先進国はユーロ圏を中心に下落しました。新興国は中国が大幅下落、その他の国も軒並み下落しました。

◆主なプラス材料

- FRBの早期テーパリング観測の後退

◆主なマイナス材料

- アマゾンの市場予想を下回る4-6月期決算内容

- 中国当局のネット大手や教育産業に対する規制強化への懸念

- 新型コロナウイルスのデルタ型の感染拡大

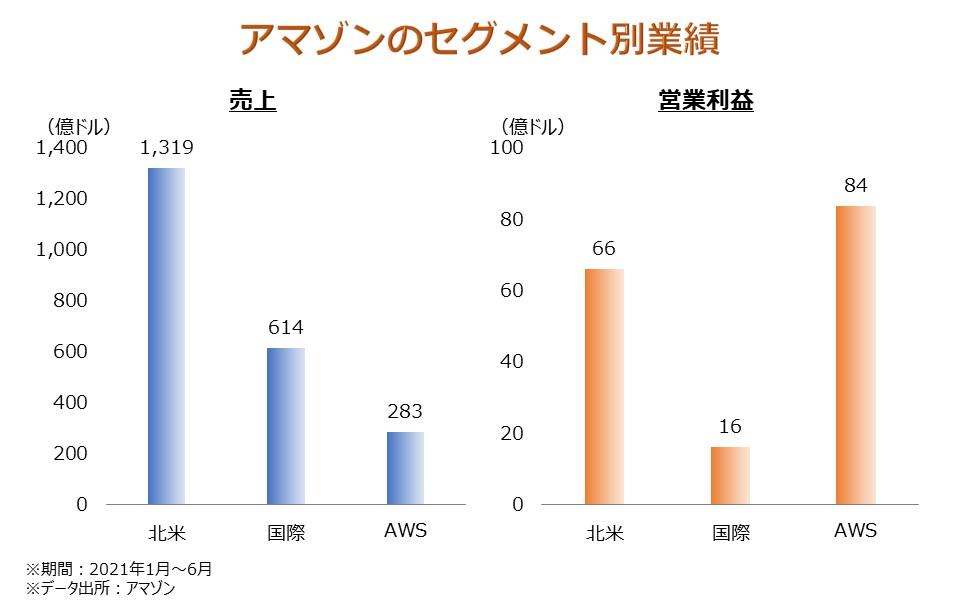

今週は個別株であるアマゾンを取り上げます。以前取り上げた アルファベット と同様、企業分析ではなくアマゾン株が世界株式にとってどのような位置付けかを紹介したいと思います。

アマゾンは言わずと知れた世界最大のeコマースサイトを運営する企業です。アマゾンの決算を見ると、やはりeコマース事業の売上高が圧倒的に高いことが確認できますが、同時に営業利益ベースではAWS(Amazon Web Services)というクラウドインフラサービス*が最も高いことも確認できます。

*インターネットを通じてサーバーやストレージ、ネットワークといったインフラを必要な時に必要な分だけ利用できるサービス。

上の業績はコロナ禍でeコマースが好調な2021年のデータです。通常はAWSがアマゾンの圧倒的な稼ぎ頭であることは押さえておくべき情報と考えます。

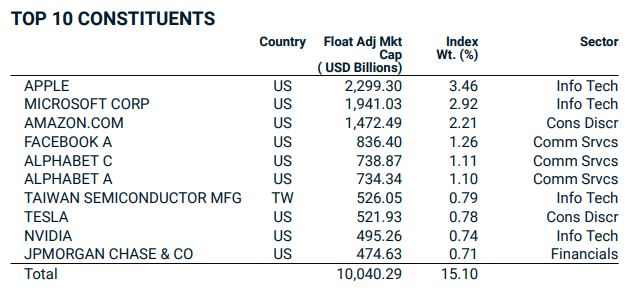

このアマゾンが、世界株式にどれ程影響を与えるのか、代表的な指数である「MSCI ACWI Index」を例に見てみます。

※出所:MSCI

上の表は「MSCI ACWI Index」の組入上位10銘柄と組入比率(2021年6月末時点)です。アマゾン株の組入比率は2.21%で第3位となります。同時点の組入銘柄数が2,975銘柄であることを踏まえると、アマゾンがいかにマンモス企業であることが分かるのではないでしょうか。

今週、アマゾン株は約9.0%下落しました。この要因だけで同指数を0.2%程度押し下げたことになります。やはり、世界的に見てもアマゾン株の動向は無視できないものと言えるでしょう。

<ムササビ親分のみ・か・た>

今週はアマゾンの決算から「コロナ禍→eコマース追い風」の単純図式が崩れ始めたことがうかがえます。ただし、新型コロナウイルスの変異株は今後も猛威をふるうことが予想されるため、これをもって今までの流れが完全に変わると考えるのは時期尚早でしょう。

4-6月期の米国決算発表も終わりを迎え、正直ここから積極的に買う材料が見当たらない一方で、リスク材料はゴロゴロ転がっている状況です。引き続き全体感としては下落に備えつつ、コロナ禍で業績が追い風となる個別企業で取りに行くスタンスが良いと考えます。

スポンサーリンク

→「マーケター×FP」の渾身note

情報商材に課金するどころか、無料でノウハウを吸収した上に、noteまでリリースしてしまった男の物語

→ プロおすすめの金融機関は?

タブー解禁!投資信託はどこで買えばいいか、おすすめ金融機関をプロがぶっちゃけ

→ お得な投資方法

自動で貯める♪楽天証券×投資信託×積立投資でポイントを稼ぐ方法とは

→ 最短で最強の運用手法

【成功率100%】資産運用のプロが厳選した初心者でも1000万円作る方法

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)

-150x150.jpg)

-150x150.jpg)

-150x150.jpg)

-150x150.jpg)

-150x150.jpg)

ディスカッション

コメント一覧

まだ、コメントがありません