ハイイールド債投資はやばい!?特徴からおすすめファンドまで徹底解説

- ハイイールド債ってなに?

- ハイイールド債の利回りってどのくらい?

- おすすめのハイイールド債ファンドを知りたい

“高利回り”って見ると誰もが興味を持ちますよね?特に、今回ご紹介するハイイールド債は“高利回り”の“債券”ですから、投資初心者にとっては夢の競演に映るのではないでしょうか。

しかし、ちょっと待ってください!ハイイールド債は債券の一種ではあるものの、一般的にイメージされている“債券”とはかなり異なる性質を持っており、値動きも大きい傾向にあります。「ハイイールド債はやばい」なんてフレーズもちらほら見かける程です。このため、特徴やリスクをしっかり押さえた上で投資をする必要があります。

今回はそんなハイイールド債について、「そもそもハイイールド債とは何か?」から「おすすめのハイイールド債ファンド」まで一気通貫で解説します。正直、投資初心者にはちょっとボリュームが多い気がしますが、元プロ債券トレーダーとして“高利回りの債券”に投資するために絶対に必要だと思う知識を網羅したので、ぜひ読みこなしていただきたいと思います。

株式投資を検討している人、すでに投資している人にも必見の内容となっているので、是非最後までお付き合いください。

この記事の目次です。

スポンサーリンク

ハイイールド債とは?

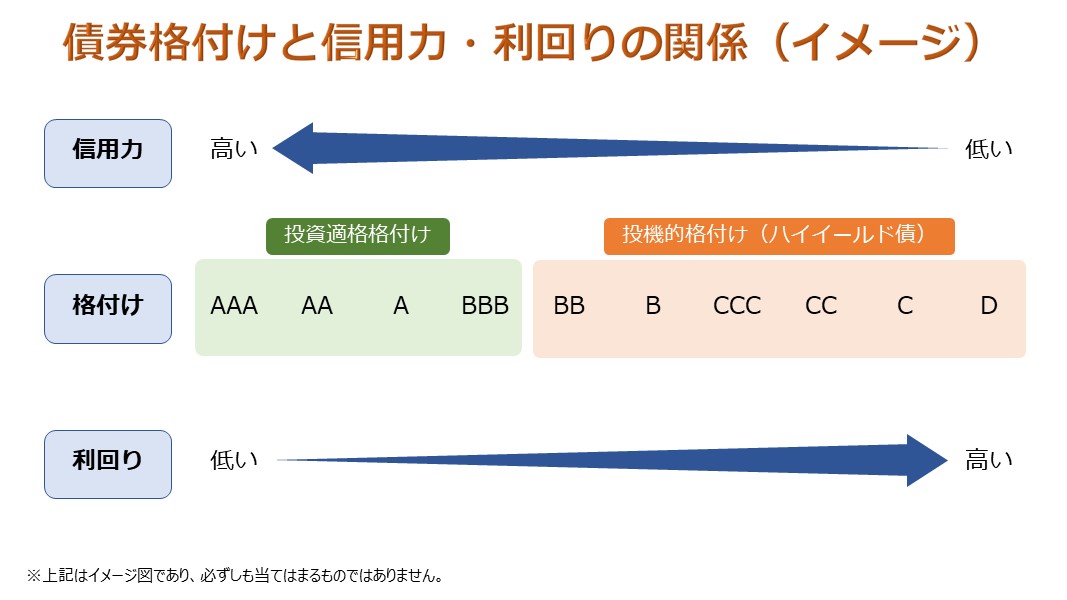

ハイイールド債とは、投機的格付債やジャンク債とも呼ばれ、端的に言えば「潰れやすい(信用力が低い)企業が発行する利回りの高い債券」のことです。

誰だって条件が同じなら、お金を貸す相手は信用力が高い方が良いに決まっているため、信用力が低い企業はより高い利回り条件で債券を発行しなければなりません。つまり、信用力の高さと利回りの高さは逆相関の関係にあります。

その信用力を計る代表的な指標として、S&P社などの格付け会社が付与する格付けがあります。格付けにはAAA格(最高)からD格(債務不履行(デフォルト))までのランクがあり、一般的にはBBB格以上が“投資適格債”、BB格以下が“ハイイールド債”とされているのです。

※ただし、格付け会社によって表記や定義が異なる場合もあります。

一見すると、単なる国債の延長線上にあるように感じますが、実は日本国債や米国債のような信用力の高い債券とは、かなり違った値動きをします。このため、ハイイールド債に投資する場合は、その特徴をきちんと理解する必要があると言えるでしょう。

ちなみに、「そもそも債券って何?投資する意味あるの?」については個人投資家に債券は不要か?プロが株式との違いをゼロから解説で分かりやすく、かつ詳しく解説しているので併せて読むことをおすすめします。

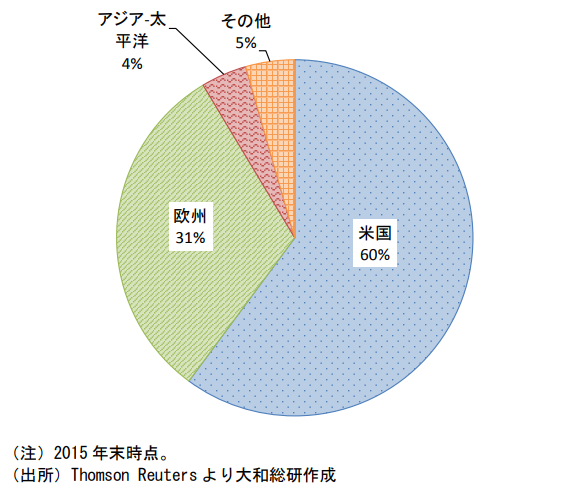

また、ハイイールド債の発行残高の国・地域別構成比率もご紹介しておきます。

【ハイイールド債の発行残高の国・地域別割合】

かなり古いデータですが、「米国が大半を占め、米国と欧州が市場のほとんどである」ことは今も変わらないはずです。こうした情報も抑えておくと、投資判断に役立つと考えます。

スポンサーリンク

ハイイールド債の値動きの特徴

ハイイールド債とはどのようなものなのかが分かったところで、今度はその値動きの特徴を理解しましょう。

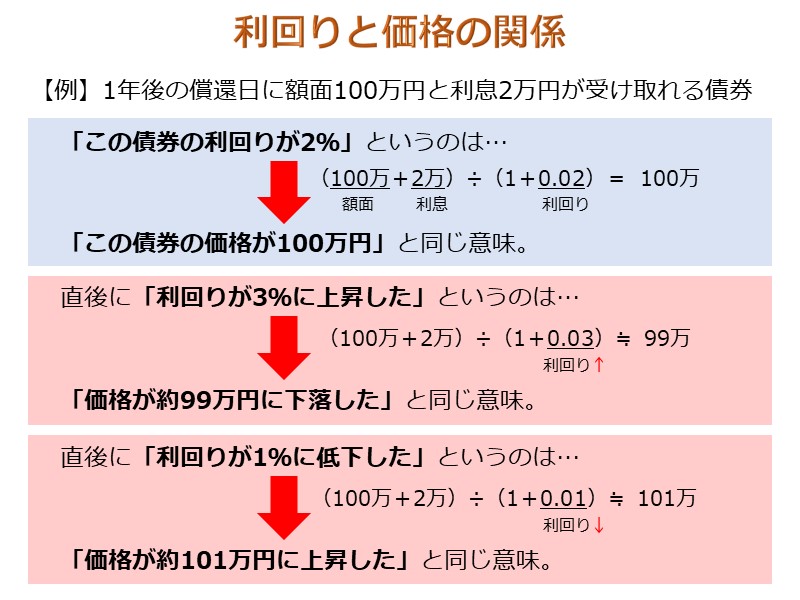

まず、全ての債券の値動きは、一般的に利回りの動きで語られることを押さえてください。“利回り上昇”は“価格下落”と、“利回り低下”は“価格上昇”と同じ意味になります。

さらに、社債(米ドル建てブラジル国債のような他国通貨建て国債も含む)の場合、この利回りを“国債利回り”と“上乗せ利回り(信用スプレッド)”に分けて考えます。

ハイイールド債の利回り=国債利回り+信用スプレッド

一体なぜこのような回りくどい考え方をするのかというと、分けて考えることで、社債の主な値動きとなる二つの要因も分けて整理することができるからに他なりません。具体的には国債利回りは主に世の中の金利によって、信用スプレッドは主に企業の信用力によって変化します。

例えば、ある米ドル建て社債(残存期間10年)の利回りが0.5%上昇した時、米10年国債利回りが同じく0.5%上昇していれば、その要因は世の中の金利が上昇したからと考えられます。一方、米10年国債利回りが変化していない場合、業績不信などによる企業(発行体)の信用力の低下によるものと考えられます。

当然のことながら、前者と後者の要因で投資判断と取るべき行動は異なります。このため、社債に投資するなら利回りを「国債利回りと信用スプレッド」に分ける考え方は必要不可欠なのです。

さて、同じ社債の中でも、ハイイールド債は投資適格債に比べて利回りが高いというのは前述した通りです。では、その利回りの違いはどこから来るのかというと、今解説した信用スプレッドに他なりません。つまり、ハイイールド債の価格(利回り)は投資適格債に比べて、より企業業績に左右されやすい株式のような性質を持つということです。

その反面、債券の特徴である「利息が受け取れ、元本が返ってくる」ことはハイイールド債も共通ですから、暴落しても潰れさえしなければ、「企業業績が回復しなくても、時間とともに価格が回復する」というのは株式とは全く異なる点と言えます。ちなみに、この“時間とともに価格が回復するメカニズム”についても、個人投資家に債券は不要か?プロが株式との違いをゼロから解説にて図解付きで分かりやすく解説しています。

- 値動きは国債利回りと信用スプレッドに分けて考えることが重要

- 企業業績に価格が左右されやすい点は株式に近い

- 潰れなければ、暴落しても価格が必ず回復する点は株式と異なる

ハイイールド債に投資するなら、最低限この3点は押さえておきましょう。

スポンサーリンク

ハイイールド債の利回り

お待たせしました。いよいよハイイールド債の魅力について解説していきたいと思います。一体どのくらいの利回り(リターン)が期待できるのかはみんなが知りたいところですよね。

株式市場と違いハイイールド債市場の一次情報はなかなか個人では入手しにくいため、運用会社からの情報を活用すると良いでしょう。

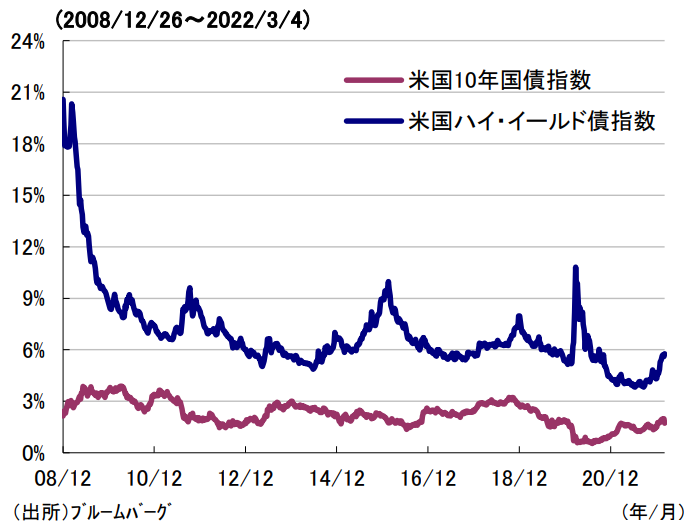

【米国ハイイールド債指数の利回り推移】

画像出典:野村アセットマネジメント

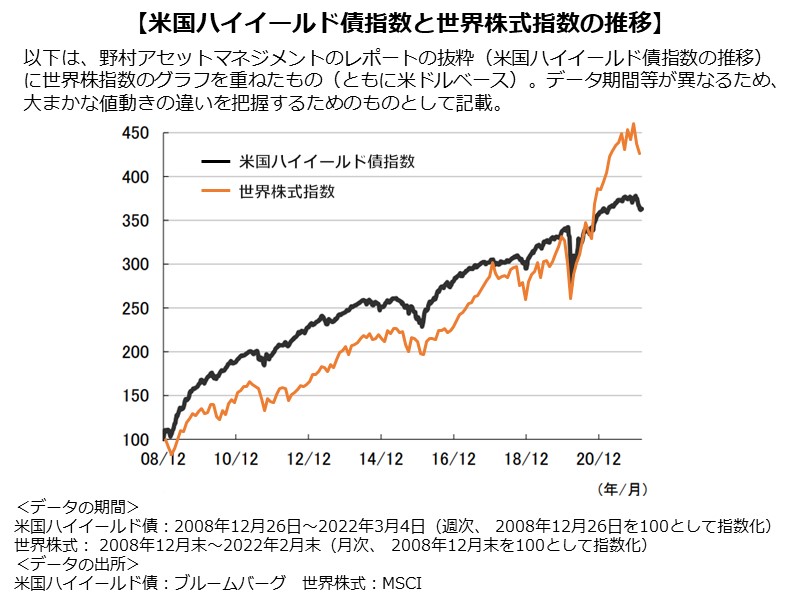

上のグラフは野村アセットマネジメントが公開しているレポートの抜粋です。米国ハイイールド債指数の利回りの他に、指数値そのものやデフォルト率の推移を毎週更新しているため、情報の取得先としておすすめです。

グラフを見ると、リーマンショックで一時的に跳ね上がっている部分を除けば、利回りは大体5%~10%の範囲にあることが分かります。これは株式市場の期待利回りと比較して遜色ない水準であり、事実、世界株式指数と比べてみても債券とは思えないくらいのパフォーマンスであることが分かります。

上のグラフからも分かるとおり、コロナショック後の上昇が世界株式市場にとって非常に優位な環境であったことを除けば、かなりいい勝負になっていることが確認できます。ハイイールド債は株式並みのリターンを期待する人でも十分検討する価値がある資産クラスであることが分かってもらえたのではないでしょうか。

スポンサーリンク

ハイイールド債のリスク

ハイイールド債は場合によって株式並みのリターンが期待できるということは、当然のことながらそれだけのリスクが存在するということです。投資を検討する際は、このリスクについても必ず押さえましょう。

すでに、社債の値動きの主な要因は“金利”と“信用”の二つであることは解説しましたが、主なリスクもそもまま“金利リスク”と“信用リスク”になるため、この二つについて解説します。

<金利リスク>

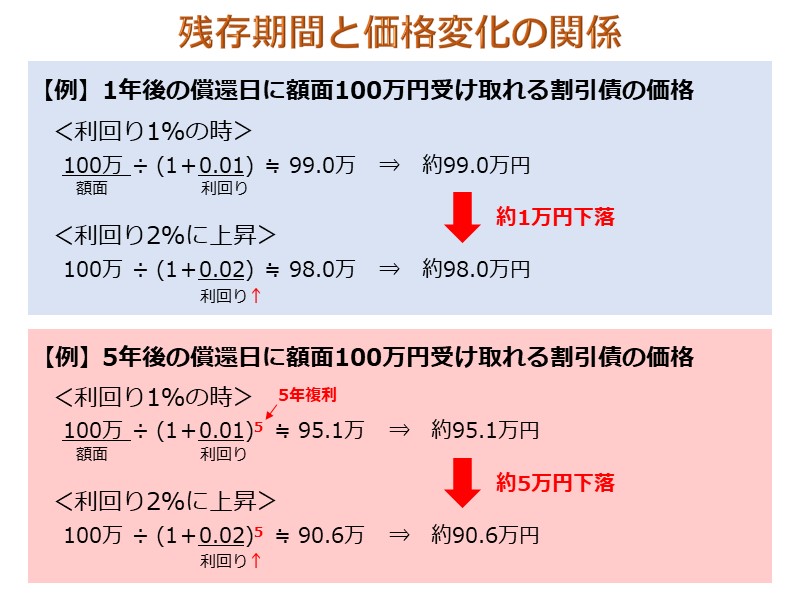

一般的な債券である固定利付債や割引債(利率がゼロの債券)は、世の中の金利が上昇すると、相対的に魅力度が低下するため価格は下落(利回りは上昇)します。また、下の図からも分かるとおり、償還日までの期間(残存期間)が長いほど同じ利回りの変化でも価格変化が大きくなるため、金利リスクは大きくなります。

<信用リスク>

端的に言えば発行体が債務不履行(デフォルト)に陥って元本や利息が支払われないリスクですが、その前段階として、例えば業績悪化や不祥事などが起きて信用力が低下(信用スプレッドが拡大)するとそれに応じて価格が下落します。前述したとおり、信用スプレッドは利回りの一部であるため、残存期間が長いほど同じ信用スプレッドの変化でも価格変化は大きくなります。

この二つのリスク、個人投資家がより警戒すべきは後者の信用リスクと言えます。極端な話、債券は途中売却しなければ、金利リスクはなくなり、0(デフォルト)か100(償還)かの投資と考えることができるからです。もちろん、実際にはデフォルトした債券が必ずしも価値がゼロになるわけではないですが、このシンプルな考え方はどんなにデフォルトリスクが小さい債券にも当てはめることが可能です。

- 元手90円が99%の確率で100円、1%の確率で0になる

- 元手90円が100%の確率で99円になる

賢明な投資家であれば、選択すべきは絶対に後者です。そして、前者に近い債券投資を後者に寄せるためのテクニックこそが分散投資に他なりません。特に、信用リスクが大きいハイイールド債は分散投資の重要性がより高まります。

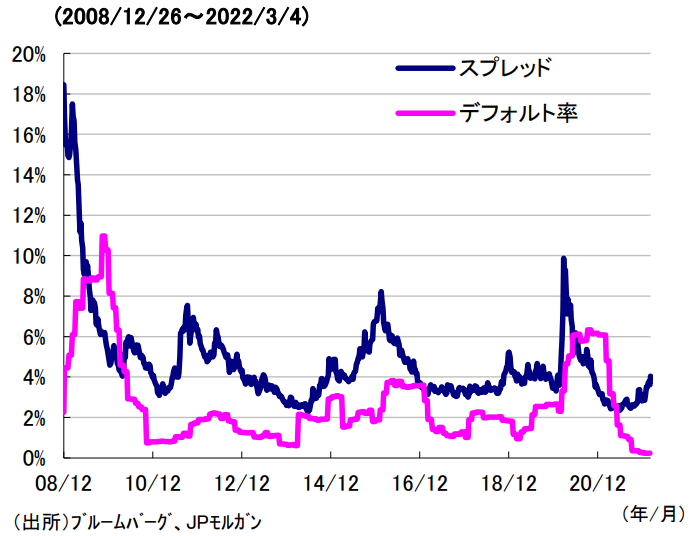

【米国ハイイールド債指数のデフォルト率とスプレッドの推移】

画像出典:野村アセットマネジメント

上のグラフは、米国ハイイールド債指数の組入銘柄のデフォルト率と、米国10年国債指数とのスプレッド(金利差)の推移を示したもので、ここで注目したいのはデフォルト率です。グラフから確認できる通り、指数のように多数の銘柄に分散した場合、通常は1~2%のデフォルト率、リーマンショック後に急上昇した局面で11%程度のデフォルト率であったことが確認できます。

しかし、これが「指数の中の平均的な信用力の1銘柄」に投資した場合だと、通常1~2%の確率、リーマンショック後は11%程度の確率でデフォルト率100%になったということです。これが、「ハイイールド債はやばい」と言われている最も大きな理由であり、長期で保有するなら分散投資が必要不可欠な理由とも言えるでしょう。

スポンサーリンク

ハイイールド債ファンドとは?

ここまでハイイールド債について説明してきましたが、個人投資家が直接ハイイールド債に投資するのはかなりハードルが高いため、実際にはハイイールド債を主要投資対象とした投資信託であるハイイールド債ファンドを購入するのが現実的な投資方法となります。

当然のことながら、ハイイールド債も債券ですから個人投資家に債券は不要か?プロが株式との違いをゼロから解説で記載した「債券と債券ファンドとの違い」や「債券ファンドの活用方法」の説明が当てはまります。

- 売買環境が個人投資家よりファンド(機関投資家)の方が圧倒的に優れていること

- 信用力の分析は個人では非常に困難なこと

- 追加型の債券ファンドは債券と違い、償還まで持ち切る戦略が取れないこと

3番というデメリットはハイイールド債にも当てはまるものの、1、2番などの理由から投資適格債以上に値動きや信用リスクが大きいハイイールド債は、よりファンドとの相性が良い資産クラスと言えます。ハイイールド債ファンドであればすでに分散投資ができていますし、売買や信用分析も運用会社に丸投げすることが可能です。

また、株式と違い債券は“利回り”と“残存期間”という共通の軸でリターンを語ることが可能です。暴落しても、業績の回復を待たずに価格の回復が見込めることはすでに解説した通りですし、同じような利回りと残存期間で違う発行体の債券に投資することで「期待リターンを減らさず、(信用)リスクだけを減らす」という戦略を簡単に実行できることも見逃せないポイントでしょう。

長期投資の王道と言えば株式投資であることは私も異論ありません。しかし、これもすでに確認した通り、ハイイールド債は株式と遜色ないパフォーマンスが期待できる資産クラスであり、ハイイールド債ファンドは株式ファンドと合わせて投資を行う価値は十分にあると考えます。【分散投資を極める】最適ポートフォリオの作り方を実例付きで公開でポートフォリオに組み入れる資産クラスの具体例として、ハイイールド債や高利回り国債である新興国債券を紹介しているのはこういった背景があるからなのです。

スポンサーリンク

おすすめハイイールド債ファンド

さて、ここまで解説したからには「実際にどんなファンドに投資したらいいか、おすすめファンドを教えて欲しい!」と思う人も多いのではないかと思います。2022年3月時点で、為替ヘッジがないハイイールド債ファンドに分類されるファンド(モーニングスター分類)は通貨選択型ファンドなども含めると200本近くあるため、確かに一から探すのは苦労すると思います。

なので、今回は1ファンドだけ私がおすすめするハイイールド債ファンドを簡単に紹介したいと思います。

「みずほUSハイイールドオープン(年1回決算型)為替ヘッジなし」

始めに断っておきますが、ハイイールド債ファンドについては私自身信用分析が困難であることに加え銘柄数が非常に多いため、ファンドが保有する個別銘柄まで詳しく分析することは不可能です。このため、どうしても表面的な評価となってしまいますが、このファンドのおすすめポイントを以下4つ挙げてみます。

- 分配金実績なし

- アクティブファンド

- 手数料(信託報酬)が安い

- 長期リターンが上位

私が行ったチェックを順にご紹介します。

まず、分配金を支払うファンドを除外します。分配金が多い投資信託は損!「再投資」も「受取」も避けるべき理由とはで詳しく解説している通り、長期投資において分配金は百害あって一利なしです。特に、“安定分配”という名の高分配ファンドだらけであるハイイールド債ファンドはこの条件を設けるだけで大分スッキリします。

次にモーニングスターのサイトで手数料をチェックします。

これを見るとインデックスファンドへ投資したくなりますが、そもそもインデックス自体がパフォーマンスが向上するように銘柄選定をしているわけではありません。株式よりも投資理論が通用しやすい債券で、なおかつ銘柄選定がパフォーマンスの差に大きく表れるハイイールド債においては、インデックスであることが手数料の差を超えてデメリットになるケースが多いと考えます。3年間までしか比較できませんが、実際にパフォーマンスはこのファンドの方が優位であることが確認できます。

続いて長期(10年間)のリターンをチェックします。

このファンドは運用期間が10年に満たないため、分配金を支払うタイプのほぼ同じファンド「みずほUSハイイールドオープンBコース(為替ヘッジなし)」で確認すると、かなり上位であることが分かります。

こうなると、さらに上位のファンドが気になるところですが、これらのファンドの方がよりパフォーマンスが良い理由としてはアジア通貨の金利を上乗せしたり、株式組入比率が高かったりとそこまで魅力的なものではありません。そもそも、分配金を支払わないタイプのファンドがないためスルーでOKです。

以上から、「みずほUSハイイールドオープン(年1回決算型)為替ヘッジなし」をおすすめファンドの一つとして挙げました。欲を言えば、もう少し信託報酬が安くて、投資対象が米国オンリーではなくグローバルが好ましかったのですが、ないものねだりをしてもしょうがありません。

また、これはハイイールド債ファンド全般に言えることなのですが、ハイイールド債の発行体はエネルギーセクターの企業が多いことから、エネルギーセクターへの投資比率が高いことに注意しましょう。つまり、ハイイールド債ファンドの基準価額は原油の価格変動の影響を受けやすい(基本的に原油の上昇がポジティブ、下落がネガティブ)ということです。

【マンスリーレポート(2022年2月末時点)より】

※みずほUSハイイールドオープン(年1回決算型)のマザーファンドの組入状況

画像出典:アセットマネジメントOne

残念ながら、ハイイールド債ファンドの中で飛び抜けておすすめしたいファンドというのはありません。しかし、そもそもハイイールド債ファンド自体が期待リターンが高く、株式投資メインの人の分散投資先としても優秀であると考えているため、迷ったらこのファンドを選んでおけば、少なくとも期待する役目はきっちりと果たしてくれるでしょう。

スポンサーリンク

目指せ!高くて安定的なリターン

いかがでしたでしょうか。ハイイールド債の魅力をお伝えしつつ、リスク等の注意点も解説することで全体としてなるべくフラットな情報になるように努めたつもりです。

“高利回りの債券”への投資は一筋縄ではいかない一方で、きちんと理解して投資すれば資産運用の強力な武器になることが分かっていただけたのではないでしょうか。

特に、ポートフォリオをハイリスク・ハイリターンからミドルリスク・ハイリターンへと進化させたいなら、期待リターンが高く、株式に対しての分散効果も高いハイイールド債の知識を得ることは(実際に投資するかは別として)必須と言っても過言ではありません。

本記事を読み終えたあなたは、間違いなく投資スキルのステージが1ランク上がったと、資産運用のプロである私、ムササビ親分が保証します!

スポンサーリンク

【超関連記事】

#個人投資家に債券は不要か?プロが株式との違いをゼロから解説

#【分散投資を極める】最適ポートフォリオの作り方を実例付きで公開

#分配金が多い投資信託は損!「再投資」も「受取」も避けるべき理由とは

→本物の運用戦略がここにある!

資産運用のプロが家計資産のガチ運用戦略を大公開しちゃうぞ♪

→ プロおすすめの金融機関は?

タブー解禁!投資信託はどこで買えばいいか、おすすめ金融機関をプロがぶっちゃけ

→ 最短で最強の運用手法

【成功率100%】資産運用のプロが厳選した初心者でも1000万円作る方法

-150x150.jpg)

-150x150.jpg)

ディスカッション

コメント一覧

まだ、コメントがありません