タブー解禁!投資信託はどこで買えばいいか、おすすめ金融機関をプロがぶっちゃけ

- 投資信託ってどこで買えばいい?おすすめは?

- 少しでもお得に投資信託を買いたい

- 後々、別の金融機関で口座開設をする事態は避けたい

今回はズバリ、「投資信託はどこで買えばいいか?」です。

このトピック、私の経験上では「投資初心者が知りたいこと」のトップ3には入っています。初めて買う商品、しかも目に見えない金融商品であれば、販売会社へ相談しに行きたくなる気持ちはよくわかりますし、それに最適な金融機関は一体どこなのかという疑問が浮かぶのも自然なことだと思います。

しかし、何の知識もなく販売員に相談したら、あの手この手で「販売員にとって」都合のいい商品を売りつけられるのは金融商品とて例外ではありません。

今回はそこのところも含めて、資産運用のプロである私、ムササビ親分がガチでぶっちゃけます。元ファンドマネージャーの私が、“販売会社の評価”をパーっと大公開!

興味ありませんか?

キッチリと資産運用のプロならではの情報も盛り込みつつ、“正解” を公開したいと思います。

この記事の目次です。

スポンサーリンク

値動きはどこで買っても同じ

投資信託が一般的な商品と決定的に違うのは、どこで買っても品質は全く同じということです。商品が劣化することはありませんし、ましてや「同じファンドなのに購入した金融機関の違いで値動きが変わる」なんてことは絶対にありません。

このため、「どのファンドを買えばいいか?」に比べたら「どこでファンドを買えばいいか?」は重要度が落ちますし、検討すべきポイントも圧倒的に少ないと言えます。具体的には、そのポイントは3つに集約することが可能です。

- 手数料(購入時、解約時)

- 付随サービス

- ファンドラインナップ

「あれ?情報提供やアドバイスは?」と思った人、実に鋭い!そして、この場を借りてハッキリ言いましょう。「販売員が提供する情報やアドバイスには1円も払う価値はない」と。

まず、ファンドの商品性やマーケット動向などの情報提供についてですが、これはしょせん運用会社が提供した情報を横流ししているだけです。知りたいことがある場合は運用会社のコールセンターに直接電話して質問すれば、むしろ伝言ゲームによって情報の質が落ちるのを防ぐことができます。

ただし、運用会社であっても「マーケットのプロであるファンドマネージャーやアナリストが直接答えているわけではないこと」、「基本的にポジティブな材料しか言わないこと」、「自社ファンドについてしか言及できない(他社ファンドとの比較ができない)こと」など、参考程度にしかならないことには十分留意が必要です。

次に、「保有資産やライフプランを考慮した上でいくら投資に回し、リスクはどの程度とるべきか」などのファイナンシャル・プランニング的なアドバイスについてです。

これこそ、運用会社では不可能な販売会社にしかできないアドバイスですが、残念ながら顧客のファイナンシャル・プランニングを行うに足る知識を備えた販売員はほんの一握りしかいません。そんな一握りの人間を探し出すより、自分で調べた方が圧倒的に効率的であると断言できます。

もちろん、販売会社から得られる情報やサービスが全く役に立たないわけではありませんが、お金を払ってまで得るほどの価値はないということは覚えておきましょう。

スポンサーリンク

金融機関選び3つのポイント

前述した「どこでファンドを買えばいいか?」の3つのポイントを改めて記載します。

- 手数料(購入時、解約時)

- 付随サービス

- ファンドラインナップ

この中で、最も重要なのは「1.手数料」です。

解約時に手数料がかかるケースはレアなので、基本的には購入時の手数料で比較検討します。購入時手数料はファンドごとに上限だけが決まっていて、実際の手数料は運用会社ではなく各販売会社が決定します。このため、同じファンドでも「どこで買うか」で支払手数料に違いが生じるのです。購入時手数料はパフォーマンスだけでなく、ファンドの乗り換えを阻害するものとして投資判断にも悪影響を及ぼすため、有害以外のなにものでもありません。

購入時手数料を “コンサルフィー” とのたまう金融機関もあるようですが、前述したとおり、販売員から得られる情報に金銭的価値はないので「購入時手数料が最安の金融機関を選ぶこと」は大原則となります。

次に重要なのが「2.付随サービス」です。

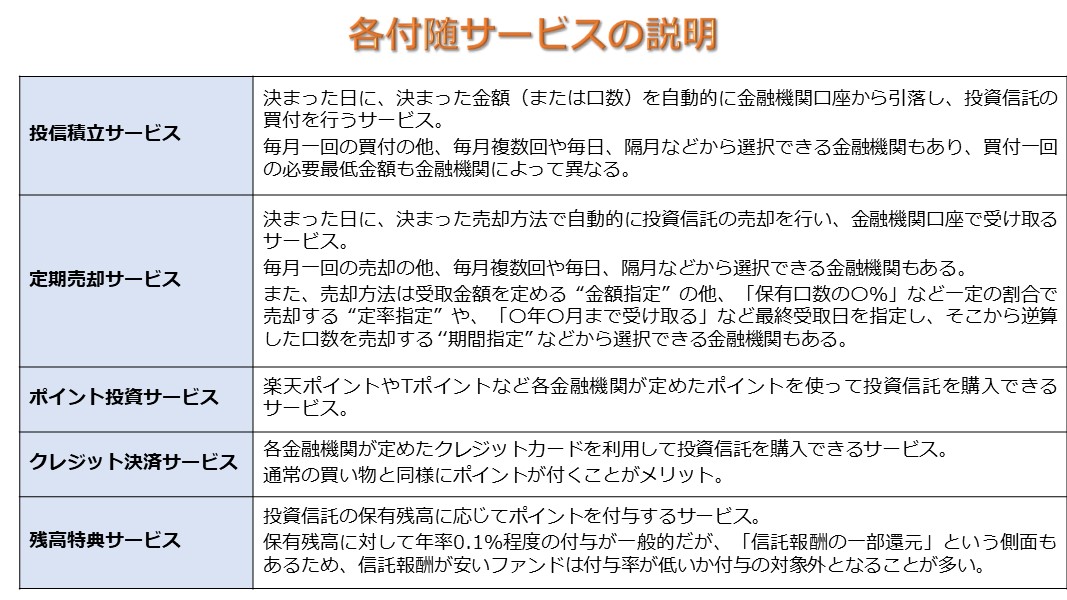

投資信託に係る付随サービスとして、ぜひ押さえておきたいのが以下のサービスです。ただし、サービス名は金融機関によって異なります。

- 投信積立サービス

- 定期売却サービス

- ポイント投資サービス

- クレジット決済サービス

- 残高特典サービス

いずれも投資をするうえで「あって損はない」ため、より多くのより上質なサービスを提供している金融機関を選びましょう。

ちなみに、多くの販売会社で取り扱いがある “投信積立サービス” においても、指定日が自由に選べたり、より少額から投資できたりと販売会社によって使い勝手に違いが生じます。

そして、特に注目したいのが “クレジット決済サービス” と “残高特典サービス” です。今や投資においてもクレジット決済でポイントを付けることが可能な時代となりました。 また、投資信託の保有残高に応じてポイントを付与する金融機関もあり、これらは積極的に利用していくべきサービスと言えるでしょう。

その次に重要なのが「3.ファンドラインナップ」です。これは、お目当てのファンドさえ取り扱っていれば、運用開始当初は無意味です。しかし、運用期間中に投資判断が変わってファンドを乗り換えたいとき、同じ金融機関でそのファンドの取り扱いがあれば手間なく乗り換えることが可能なため、後々に重要になってくるポイントと言えるでしょう。

たまに、「何に投資すればいいか分からない投資初心者のためにファンドを厳選しました!」的なうたい文句を目にしますが、自分の状況を全く知らない赤の他人に選択肢を狭められることほど不利益なことはありません。

当サイト『負けない資産運用の王道』にたどり着いたあなたなら、自らの手で「どのファンドを買えばいいか?」は決断できるようになるはずです。そんなちゃちなうたい文句には目もくれず、より多くのファンドを取り扱っている販売会社を選でください。ファンドラインナップは多いことにメリットはあれど、デメリットはないのです。

スポンサーリンク

つまり楽天証券かSBI証券

前述したポイントを押さえたうえで、いよいよおすすめ金融機関を紹介しますが、これはネットで結構出回っている情報であり、もったいぶる必要もないのでサクッと言ってしまいましょう。

論より証拠、両社を3つのポイントに沿って評価してみます。

1.手数料

両社とも取扱ファンド全て購入時手数料は “ゼロ” !これ以上の条件はもはやありません。

2.付随サービス

◆投信積立サービス

両社とも100円から可能です。楽天証券は毎月好きな日付あるいは毎日から選択可能で、SBI証券はそれに加え、毎月複数の日付、毎週、隔月で投資することも可能です。

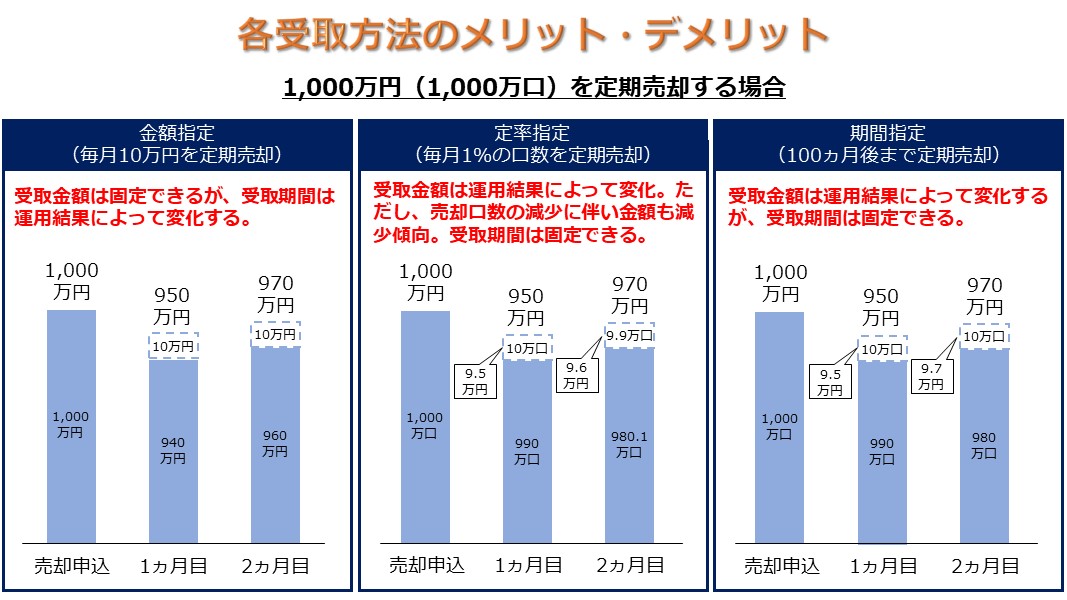

◆定期売却サービス

楽天証券は “金額指定”、“定率指定”、“期間指定” から選択でき、毎月好きな日付も選択できます。SBI証券は “金額指定” のみですが、毎月、奇数月、偶数月いずれかの好きな日付を選択でき、年2回まではボーナス月も設定可能です。なお、定期売却サービスの有用性については 分配金が多い投資信託は損!「再投資」も「受取」も避けるべき理由とは で解説しています。

◆ポイント投資サービス

楽天証券は楽天ポイント(通常ポイント)、SBI証券はTポイント(通常ポイント、期間固定ポイント)を使用しての投資が可能です。

◆クレジット決済サービス

両社とも投信積立で上限5万円までクレジットカード決済ができ(楽天証券は楽天カード、SBI証券は三井住友カード)、ポイントが付与されます。ポイント還元率は楽天証券が1%(ただし、2022年9月からファンドによって還元率が0.2%に改悪)、SBI証券が0.5~2%(カードのランクによって異なる)です。

◆残高特典サービス

SBI証券は残高1,000万円以上で「残高×年率0.2%」、1,000万円未満で「残高×年率0.1%」相当分のポイントが毎月付与されます(ただし、信託報酬の安いインデックスファンドなどは付与率が低く設定または付与対象外にされているなどの例外あり)。一方、楽天証券は残高が一定額に達した時にポイントが付与されるサービスはあるものの、初回のみなので“ないよりマシ”程度のものと考えればよいと思います。

③ファンドラインナップ

2022年4月8日時点で、通常購入可能なファンド本数トップ3の金融機関は以下の通りです。

1位:楽天証券(2665本)

2位:SBI証券(2642本)

3位:松井証券(1598本)

カッコ内は各社HPに掲載されている “取扱ファンド” の本数です。両社が抜きんでていることは火を見るよりも明らかでしょう。

以上をまとめると、楽天証券 と SBI証券

はどちらも「購入時手数料ゼロ」、「充実した付随サービス」、「圧倒的なファンドラインナップ」とうい3拍子揃った金融機関ということです。

それを踏まえた上で両社の違いを挙げるなら、「クレジット決済サービス」と「残高特典サービス」となります。三井住友カードのランクがゴールド以上なら、SBI証券に軍配があがるでしょう。それ以外では、楽天証券の還元率が改悪されるものの、2022年6月下旬より楽天キャッシュ決済という新サービスが開始されることから、わずかに楽天証券が有利かなと思います。

これで問題ないと、私、ムササビ親分が太鼓判を押しましょう!

スポンサーリンク

両社にないファンドの場合

当然のことながら、優先すべきは「どこでファンドを買うか」ではなく「どのファンドを買うか」であるため、お目当てのファンドが楽天証券やSBI証券で取り扱っていない場合は、他の金融機関を利用してでもそのファンドを購入すべきでしょう。

2021年6月時点で国内の追加型株式投資信託は6,000本程度ありますから、そういうケースもあり得ます。

しかし、両社に取り扱いのないファンドで投資する価値のあるファンドがあるかどうかは疑問です。少なくとも、「私が当サイトで取り上げるほど特におすすめしたいと思うファンドで、両社に取り扱いのないファンドは今のところない」ということだけは明言しておきます。

いずれにしても、金融機関選び3つのポイントは変わらないので、この記事を参考にしながら金融機関を選べばまず間違いはありません。

これで、投資初心者が気になって仕方がない「投資信託はどこで買えばいいか?」という疑問はスッキリ解決!安心して投資信託口座を開設しましょう。

【超関連記事】

#自動で貯める♪楽天証券×投資信託×積立投資でポイントを稼ぐ方法とは

#分配金が多い投資信託は損!「再投資」も「受取」も避けるべき理由とは

→ 楽天証券 の口座を今すぐ開設

→ SBI証券 の口座を今すぐ開設

→本物の運用戦略がここにある!

資産運用のプロが家計資産のガチ運用戦略を大公開しちゃうぞ♪

→ 最短で最強の運用手法

【成功率100%】資産運用のプロが厳選した初心者でも1000万円作る方法

-150x150.jpg)

-150x150.jpg)

ディスカッション

コメント一覧

まだ、コメントがありません