初心者でも簡単、負けない運用手法の実践

「3種類の資産に分散・積立投資、運用期間終了1年前に売却判断」

これが、初心者でも簡単にできる、ファンドマネジメントとファイナンシャルプランニングの技術を取り入れた資産運用の極意です。

ここまで、”インド株式”、”為替ヘッジ付きハイイールド債券”、”Jリート” と3種類の資産を紹介しましたが、この運用手法はどんな資産にも当てはまります。特に投資してみたいこだわりの資産がある場合は、この運用手法だけでも実践してみてください。

スポンサーリンク

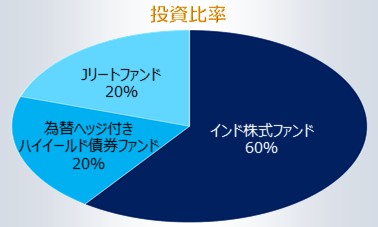

主軸資産に60%投資

さて、さっそく分散投資の解説にいきたいと思います。分散投資の最も重要なポイントは「どの資産にどの比率で投資するか」です。なぜなら、同じ資産のラインナップでも、投資比率によってその値動きが全く異なってくるからです。

そこで、リターンが最も期待できる主軸資産に大きく振り分け、残りの資産はある程度分散効果が期待できる程度の比率に留めておきましょう。また、投資資産を管理しやすいようにキリが良く分かりやすい配分にすることも、手間をかけないためには意外と重要です。

上の図は実際に投資比率を当てはめたものですが、「ちょっとインド株式が多くない?」と感じる人もいるかもしれません。しかし、十分な運用期間を確保している場合は、期待リターンを最も優先して投資比率を決めるべきです。加えて、以降で説明する ”積立投資” と ”売却判断” を行うだけでかなりのリスク低減効果が発揮できるので、この投資比率が負けない資産運用として「バランスが良い」と考えています。

積立投資サービスで自動積立

運用手法の要となる積立投資は、金融機関の積立投資サービスを利用すると手間をかけずに行うことができます。積立投資サービスは毎月決まった日に、決まった金額を自動的に金融機関口座から引き落とし、ファンドの買付を行うサービスです。金融機関によっては100円から積み立てることもできますし、別途手数料が取られるという訳ではないので、積極的に活用しましょう。

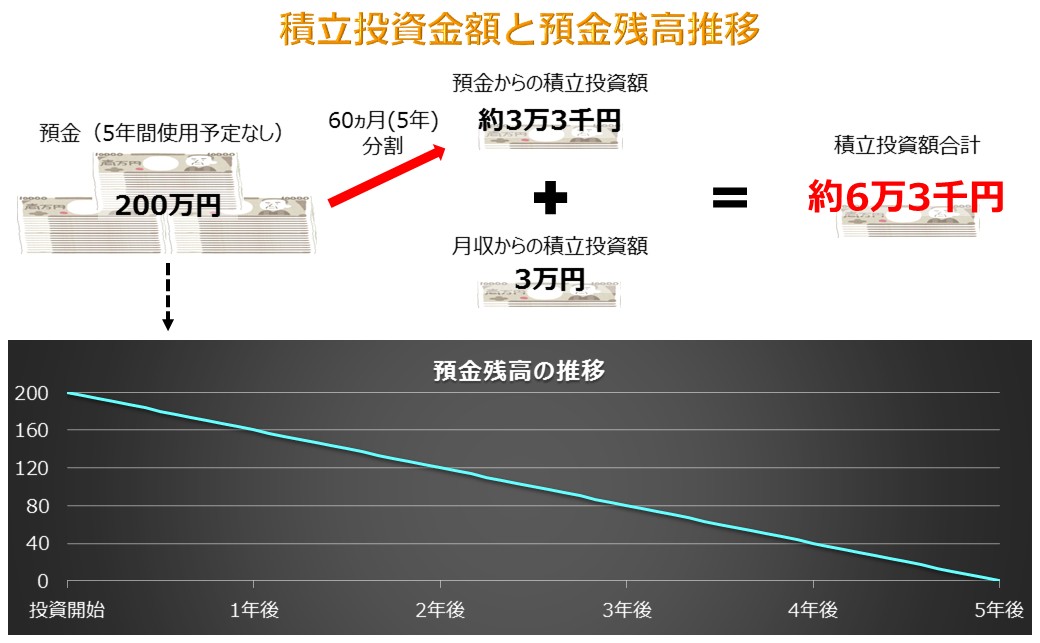

ここで、ポイントとなるのは目先5年間の収支を正確に把握し、過不足なく運用することです。例えば、目先5年間は大きな支出がなく、預金200万円に加えて月3万円を資産運用に充てることができるのであれば、運用期間5年間における月々の積立投資金額は約6万3千円となります。

積立投資であれば預金が一気になくなることはないので、不測の大きな支出が発生した場合でも、運用開始直後にすぐ売却といった事態が起こりにくいと言えます。また、分散投資をしているのであれば、運用資産を売却しなければならない事態になったとしても、一番儲かっている(あるいは一番損が少ない)資産のみを売却するなどの選択肢があります。

運用期間終了1年前に売却判断

運用期間が決まっている場合は、期間全部を使い切ろうと思わないようにしましょう。具体的には、4年間運用した時点で儲かっていれば売却し、損をしていれば積立投資を5年まで継続します。実質的に運用期間が1年間短くなってしまうのはデメリットですが、たったこれだけ、売却の仕方を工夫するだけで損をする確率をグッと下げることができます。

あくまで過去分析ですが、資産価格の大きな下落はたいてい短期間で急激に起こります。積立投資において最も損をする可能性が高いのは、投資金額が積み上がっている運用期間の最後(今回の場合5年目)にそれが起ってしまうことです。

しかし、裏を返すと価格が下がりきった後はある程度回復する可能性が高いため、4年目でそれが起こった場合、積立投資を残り1年間継続することで損をある程度取り返すことは十分に見込めます。このため、4年間運用した時点で儲かっていれば利益を確定し、損をしていれば継続運用で資産価格の回復を狙うことで損をする確率を下げることができるのです。

まずは負けない資産運用から

たったこれだけの工夫で「ファイナンシャルプランニングによる適切な運用資金の管理」、「ファンドマネジメントによる分散・積立投資の実行と売却タイミングの見極め」という高度な資産運用を行うことができます。

繰り返しになりますが、5年間という期間がある以上、絶対に儲かるとは言えません。しかし、『負けない資産運用の王道』にならうだけで、投資資産の吟味や購入・売却のタイミングの見極めを行う手間を削減し、知識なし・工夫なしで行う資産運用に比べて「高いリターンを狙いながら損をする確率を圧倒的に下げる資産運用」を実現することができます。

「誰もが当たり前に資産運用を行う時代」が到来し、慌てて無謀な投資を行わないよう、まずは『負けない資産運用の王道』から始めてみてください。

ディスカッション

コメント一覧

まだ、コメントがありません