FPの知識を投資に活かす!資格を取るだけで終わらせない方法とは?

- FPの知識って投資に役立つの?

- FPの資格を取るモチベーションが欲しい。

- 投資の相談ってFPにしてもいいの?

投資を始めるにあたって「せっかく始めるなら、なにか勉強したいな、しなきゃな」と思う人は多いのではないでしょうか?

そう思って調べると、必ずと言っていいほど出てくるのが “ファイナンシャル・プランナー(FP)” の資格であり、大抵の人が次のように思います。

「FPって何?本当にこの資格は投資に役立つの?」

先に結論から言いましょう。FPの知識は投資に確実に役立ちます。しかし、FPがいわゆる投資のプロか?と言われれば、そういうわけでもないのです。

今回は、1級ファイナンシャル・プランニング技能士 兼 日本証券アナリスト協会認定アナリストである私、ムササビ親分が、FPと投資の関係性について紐解いていきたいと思います。

FPの勉強をするにしても、FPに投資の相談をするにしても、この記事を読んでからでも遅くはありません。ぜひ、この記事で正しい事前知識を仕入れてから実行に移してください。

この記事の目次です。

スポンサーリンク

多岐にわたるFPの分野

FPを端的に説明するなら「お金に関する何でも相談屋」といったところでしょうか。なんかフワッとしててイメージしづらいですが、まさにこの漠然とした広大な領域を生業とするのがFPです。

例えば、金融財政事情研究会(金財)が実施しているファイナンシャル・プランニング技能検定(FP技能検定)の試験科目を見てみましょう。

- ライフプランニングと資金計画

- リスク管理 (保険全般)

- 金融資産運用

- タックスプランニング(税金全般)

- 不動産

- 相続・事業承継

このように、6つの全く異なる科目で構成され、しかもその一つ一つが究めようとすれば膨大な時間と努力を必要とします。

以下のファイルは、2020年6月時点で金財のHPに掲載されている2級FP技能検定の試験科目とその出題範囲です。ページ数を見るだけでも「シャレにならない範囲」であることは一目瞭然です。

ちなみに、それぞれの科目(分野)を究めた先にはそれだけで十分飯が食っていける職業があります。

- リスク管理 (保険全般)→ 保険募集人

- 金融資産運用 → ファンドマネージャー

- タックスプランニング(税金全般)→ 税理士

- 不動産 → 宅地建物取引士

- 相続・事業承継 → 税理士

上記はあくまで一例であり、その分野の職業は他にもありますが、FPがこれほどまでに広範囲の分野を扱っているということが十分に分かるのではないでしょうか。

一方で、裏を返せばFPの資格だけでは上記の専門職の代わりを担うことはできない(そもそも専用の資格が必要なものがほとんど)ということでもあります。これが「FPっていったい何をする人なのか良く分からない」と思われる原因です。

そして、鋭い人なら気が付いたと思います。

「あれ? “ライフプランニングと資金計画” がない!」

そう、この分野こそFPならではの専門領域であり、「“ライフプランニングと資金計画” を究めようとすると必然的に他の5つの分野の知識が必要になる」と言うのが正解なのです。

さらに付け加えるなら、“ライフプランニングと資金計画” で学べる知識は他の5つの分野を補完する役割も持ちます。例えば、保険の検討や見直しの際には今後のライフプランを見据えることは必要不可欠ですし、節税対策も家計の見直しと一緒に行った方が効果的です。もちろん、資産運用についても同じで “ライフプランニングと資金計画” とは切っても切れない関係にあります。

上の画像は2級FP技能検定の “ライフプランと資金計画” の科目の内、資産運用に関わる出題範囲を抜粋したものです。“金融資産運用” の科目と合わせて勉強すれば、相乗効果があることは間違いないでしょう。

スポンサーリンク

金融資産運用で得られる知識とは

それでは “金融資産運用” の勉強で得られる知識とは一体どんなものかを説明していきます。試験科目とその範囲はすでに掲載しましたが、項目だけ列挙されても分からないと思うので、「2級FP技能検定レベルの出題範囲をマスターするとこんなことができるようになるよ」というものを挙げてみたいと思います。

- 一般的な経済・マーケット用語が分かり、日経新聞が難なく読めるようになる。

- 企業の財務諸表や損益計算書など決算書の主要な項目が理解でき、財務健全性や収益性などの基礎的な分析ができるようになる。

- 株式や債券投資における基礎的な用語が分かり、リターンを得る仕組みが理解できるようになる。

- 投資信託とはどのような商品でありポートフォリオとは何を意味するかが理解でき、投資信託に投資するメリット・デメリットを把握できるようになる。

- 投資にかかる税制や節税制度などが把握でき、ある程度の節税対策が分かるようになる。

まとめると、投資を始める上での知識は十分に備わっていると言えるでしょう。

ただし、これは “試験に合格すると” ではなく、あくまで “マスターすると” の話です。中学英語をマスターすれば日常英会話が難なくできるはずなのに、日常英会話を難なくできる人があまりいないのと同じように、2級FP技能検定に合格しただけでは、上で挙げたことなど到底できるようにはなりません。どんな勉強も同じですが、知識は実践で活用し、能力として定着させて初めて使い物になるのです。

これを踏まえた上で、「この知識を武器に投資を始めるんだ」という明確な目的意識をもって勉強に臨めば、そこから得た知識はきっとあなたの心強い味方となってくれるでしょう。

スポンサーリンク

何に投資をすればいいかは専門外

前述したとおり、FPがカバーする分野には、その道のスペシャリストがいます。これは金融資産運用の分野でも同じで、一般的なFPの投資スキルでは、たとえ1級レベルであってもファンドマネージャーやアナリスト、エコノミストには遠くおよびません。

FPと彼らで一体何が違うのかと言えば、まず、シンプルに投資に関する知識量が圧倒的に違います。彼らが駆け出しの頃、取得するのを推奨される資格が “証券アナリスト” なのですが、試験の難易度は別として、その覚えるべき知識量はザックリ5倍以上、1級FP技能検定の全教科と同じ程度と言えるでしょう。

また、経験の差も大きな違いです。「どの国、どのセクター、そしてどの銘柄に投資すればいいか」という投資判断は、「実際に分析を行い、分析結果を投資に反映させ、その効果を検証する」という経験を積むことで初めて精度が上がっていきます。これは投資を専門領域とするFPでもなければ、なかなか経験できることではありません。

つまり、「何に投資すればいいの?」という質問に対して、足下のマーケットを踏まえつつ的確なアドバイスをするには、一般的なFPではスキル不足と言わざるを得ないのです。

「世界経済は長期的には成長が期待できるので、世界株式ファンドはどうでしょう?」

「資産分散の効果が期待できるバランスファンドはどうでしょう?」

この辺りのアドバイスまでが関の山だと考えられます。

スポンサーリンク

初心者に効果的なのはFPの知識

それでは「FPに投資の相談をするのは間違いなのか?」と言われれば、全くそんなことはありません。そして、その理由こそ “ライフプランと資金計画” の科目に隠されています。

これは、特に投資初心者が勘違いしやすいことなのですが、投資資産を積み上げるための一番の近道は「儲かる投資先を探し当てること」ではありません。

投資で資産を積み上げるためにまずしなければならないのは、ズバリ「投資金額を増やすこと」、つまり “入金力” を上げることです。

「そんなの当たり前じゃん!」

「それができたら苦労しない!」

そう思った人にハッキリと言います。その当たり前のことがキッチリできてこそ “人並み以上の速度” で資産を積み上げることができるのです。

投資の世界では “大成功” と言える年率10%で運用できたとしても、投資金額が10万円では1年間でたった1万円しか増えません。その程度であれば、家計の見直しやポイ活の方がよほど効果的です。どんなに投資スキルが高くても、入金力が低いとスタートダッシュをかけることはできないのです。

そして、この入金力を上げるための知識こそ、FPの専門領域に他なりません。

- 保険の見直し

- スマホの見直し

- 電気・ガスの見直し

- 住宅ローンの見直し

- ポイントサイトの活用

- 買い物方法の工夫(楽天市場、Yahooショッピング等)

- キャッシュレス決済の活用

- ふるさと納税の活用

- 医療費控除またはセルフメディケーション制度の活用

- その他の助成金・補助金や税制優遇制度の見落としの確認

ざっと挙げてみましたが、これらは生活水準を維持したまま行うことができ、全て実践すれば年間で数十万円(十数万円ではなく数十万円!)の投資資金を捻出することも十分可能です。もちろん、これらはFP技能検定の範囲外のものもあるので、試験勉強だけで全ての知識を得られるわけではありません。しかし、そこは家計改善につながる代表的な知識として、真っ当なFPならば、まず押さえているトピックと言えるでしょう。

これらに加えて、適切な生活防衛資金と必要な現預金の金額を算定し、現預金が過剰であれば、それを投資に回すことで入金力は跳ね上がります。詳しくは 資産運用とは?投資との違いは?正しい考え方でお金を貯める3つのコツ に記載していますが、前述した家計改善を既に実践していて、改善の余地があまりない人は、貯金がしっかりできている人なので、むしろこっちが効果的な場合が多いです。

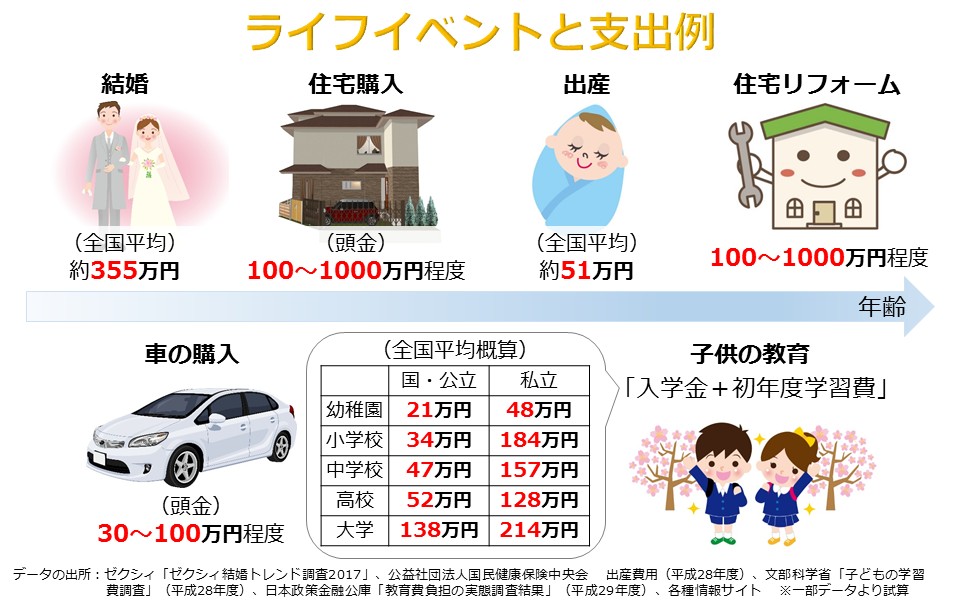

さらに、資産運用における最重要事項の一つ、“資産の取り崩しに向けたリスクコントロール” のアドバイスについてもFPの専門領域と言えるでしょう。アドバイスの典型例としては、「退職に向けて徐々にリスクを落とす」などが挙げられます。これをもっと包括的に表現するなら「ライフプランにおいて大きな支出が発生するイベントを把握し、そのイベントに向けてリスクを落とし、最終的には現金化するアドバイス」がこれに当たります。

このように、FPならばその人に合わせた適切な “入金力の強化” と “リスクコントロール”についてのアドバイスが可能です。その上で、投資の中身については “世界株式ファンド” や “バランスファンド” など、ザックリとした戦略の提案となります。

十分だと思いませんか?

実際、多くの投資初心者にとっては、これらの知識の方が高いリターンが期待できる高度な投資戦略なんかより圧倒的に役立ちますし、これら全てを実践すれば、老後への備えとしては十分な成果が得られるはずです。

何を隠そう、アナリストやファンドマネージャーの経験を経た私が「儲かる投資先を探し当てるだけでは不十分」と気が付けたのは、FPの勉強を始めたからに他なりません。

できるだけ早く投資資産を積み上げたいなら、まずはFPの知識を身に着けるか、信頼できるFPに相談するかのどちらかが賢明だと言えるでしょう。

スポンサーリンク

ムササビ親分が提供する付加価値

以上を踏まえた上で、私、ムササビ親分が一般的なFPと比べて、投資初心者にどのようなプラスアルファの付加価値を提供できるのかをご紹介(宣伝?)したいと思います。

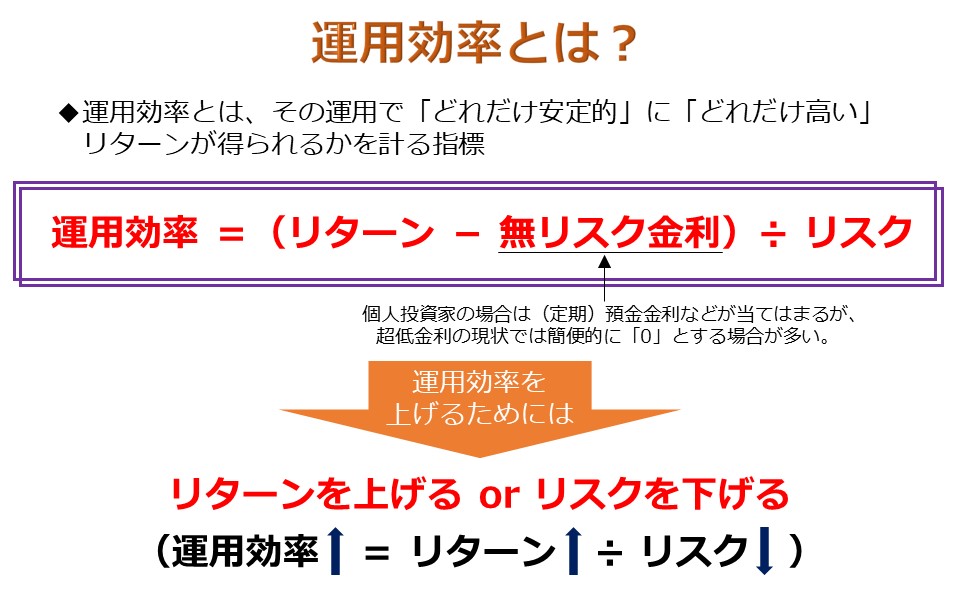

まずは、手間暇をかけずに運用効率をアップさせる、つまり「リスクを変えずに期待リターンを上げる、あるいは期待リターンを維持したままリスクを下げる」運用戦略の提案です。

運用効率を上げる工夫は大きく分けて2種類あります。それは “投資資産” の工夫と、“投資タイミング” の工夫です。このうち、投資初心者に対しては投資資産の工夫を提案します。

投資のプロはこの両方を極限まで工夫することで理想的な運用効率を追求しますが、その分、並々ならぬ努力と手間暇を費やしています。しかし、投資資産を工夫するだけなら、一度その工夫の有効性を理解してしまえば、後は投資するだで全く手間暇がかからないため、投資初心者でも十分に実践することが可能です。

そう、私なら、投資初心者でも少しの努力と少しの工夫で運用効率をアップさせる “上手い運用戦略” が提案できるのです。もちろん、前述したとおり、入金力の強化だけでも十分な資産の積み上げ効果は得られますが、“そのついでに” 運用効率もアップさせることができるなら、チャレンジしてみる価値はあると思いませんか?

そしてもう一つは、投資スキル向上のサポートです。

私であれば、もう一段投資スキルを向上させるための知識を提供し、その上でどんな実践を積めばいいのかを的確にアドバイスすることが可能です。もちろん、前述した投資タイミングの工夫についてのアドバイスも含めて、投資初心者から投資上級者までサポートできます。

投資をしていれば勝手に投資経験は上がっていきます。しかし、それに比例して投資スキルが向上するわけではなく、何もしなければそれ相応のものしか得られません。運用期間中に、「どんなニュースに着目すべきか」、「どのようなタイミングで投資資産を入れ替えるべきか」、「より良い投資先はないか」などと思考を張り巡らせ、実践することで、初めて投資スキルは投資経験に比例して向上します。

投資初心者が投資上級者へと迷わず進めようサポートするコンテンツ。結構価値あるものだと思いませんか?

以上のことは、一般的なFPはもちろんのこと、提案能力に欠けるファンドマネージャーやアナリストにも決して提供できないコンテンツだと自負しています。

後者について補足するなら、株式のファンドマネージャーやアナリストは債券についてはあまり詳しくありませんし、その逆も然りです。そして致命的なのが、投資信託について、彼らは商品を理解する知識は持ち合わせているものの、どのような商品があるのかはほとんど知りません。良くも悪くも、彼らは自分の業務に一点特化してしまっています。

債券トレーダー、株式アナリスト、株式ファンドマネージャーとして “広く深い投資知識” を磨き、投資信託のプロモーターやマーケターとして “広い商品知識” と “運用戦略の提案力” を身に着けた資産運用のプロ。そんなムササビが、伝えられる限りの知識とスキルをまとめたものが、このサイト『負けない資産運用の王道』なのです。

ぜひ、FPの知識を身に着けるとともに、当サイトで “上手い運用戦略” のノウハウを吸収していってください。

スポンサーリンク

【超関連記事】

#ムササビ親分の紹介

#資産運用とは?投資との違いは?正しい考え方でお金を貯める3つのコツ

#これだけ!?投資初心者でも勝てる資産運用の攻略テクニックとは

→本物の運用戦略がここにある!

資産運用のプロが家計資産のガチ運用戦略を大公開しちゃうぞ♪

→ プロおすすめの金融機関は?

タブー解禁!投資信託はどこで買えばいいか、おすすめ金融機関をプロがぶっちゃけ

→ 最短で最強の運用手法

【成功率100%】資産運用のプロが厳選した初心者でも1000万円作る方法

ディスカッション

コメント一覧

まだ、コメントがありません