資産運用の必要性が一目瞭然!老後資金を今準備しないと詰む理由

- 資産運用って本当に必要なの?

- 老後資金は今から準備しなきゃダメ?

- 老後資金が心配だけど、資産運用で解決できるの?

年金制度や終身雇用などの問題が大きく取り上げられている今、老後資金について不安を抱いている人も多いのではないでしょうか。そしてその解決策の一つとして、資産運用がこれまた大きく取り上げられることも少なくありません。そんな中、上記のような疑問が生まれるのは自然なことだと思います。

結論から先に言いましょう。今の生活水準を生涯維持するためには、多くの人が資産運用をできるだけ早く始める必要があります。そして、今の生活水準を維持するために、資産運用について真剣に考える人が多数派になる時代はもう目の前まで来ています。

なぜそんなことが言えるのか?

今回は、資産運用と老後資金の関係性を紐解き、「なぜそこまで資産運用が必要なのか」を分かりやすく解説したいと思います。

この記事の目次です。

スポンサーリンク

資産運用の行きつく先が老後資金

そもそも「資産運用って何?」という疑問については 資産運用とは?投資との違いは?正しい考え方でお金を貯める3つのコツ に詳しく書いていますので、合わせて読むことをおすすめします。実は資産運用自体はみんなすでにやっていて、老後資金の準備に必要なのは “正しい資産運用” なのですが、分かりやすくするため、ここでは “正しい資産運用” を単に “資産運用” と読み替えます。

資産運用を行う目的は人によって様々です。子供の教育資金、自動車購入、趣味や旅行、そして老後資金もその中の一つと考えられます。しかし、どんな目的で資産運用を行おうと、「生涯収入を増加させる」という狙いは同じです。

生涯収入と生涯支出を考えた場合、その帳尻合わせをするのが老後です。今の生活水準を維持した生涯支出より生涯収入の方が多ければ問題ありませんが、生涯支出より生涯収入が少ない場合は「生活水準を落とす」、「資産を売却する」、「老後も働く」など、何らかの手を打たなければなりません。

つまり、資産運用とは今の生活水準を変えず、かつ老後も今の生活水準を維持するために、今から準備できる有力な手段の一つなのです。

そして、生涯支出に対して生涯収入が少なければ少ないほど、資産運用の必要性は高まります。今、資産運用の必要性がどんどん高まっているのは、「何もせずに得られる生涯収入」がどんどん減少しているからに他なりません。

「それに気が付いていない、もしくは何となく気が付いてはいるけど行動を起こしていない人が大多数」というのが今の状況なのです。

スポンサーリンク

国が白旗を揚げたヤバさ

“資産運用” という単語はここ最近かなり浸透してきてはいるものの、一般の人にとってはまだまだ「聞いたことがある」程度と言えます。一方で、この単語をしきりに連呼している人達がいます。

それは “国”と “金融機関” です。そして、なぜ彼らがここまで騒いでいるのかというと、ズバリ「お金に困っているから」です。

まず金融機関については、長期金利の低下と貸出先の減少などから、「預金を元手に貸出を行って利益を得る」という典型的な収益モデルが通用しなくなってしまいました。さらに、今までは「貸出の元手として利益を生み出してくれる存在」だった預金が、マイナス金利が適用されるようになってから、「ただコストがかかる厄介者」に成り下がってしまったのです。このため、顧客に何とか預金から投資(特に保険や投資信託)へ乗り換えてもらい、手数料収入を得ようと必死になっています。

これについては、高手数料の商品を売り付けられないようにさえ注意していれば、投資の利便性やサービスが向上し、むしろ私達にとってプラスになるので気にする必要はありません。

問題は国の方です。国が “資産運用” としきりに騒いでいるということは「国民が老後に困っても、自分たちはお金がないから助けてあげられません。自分達でなんとかして!」と白旗を揚げているということです。

これははっきり言ってヤバい事態です。もう取り返しのつかないところまで来ているシグナルと考えてよいでしょう。このため、私たちはこの事態に危機感を持って真剣に対応しなければなりません。「コツコツ預金しながら、公的年金保険料を納め切ってさえいれば老後は安泰」なんて時代はもうとっくに終わっているのです。

スポンサーリンク

それでもピンとこない私達

さて、肝心の私達ですが、前述したように “資産運用” という単語を知っている程度で、いまいちピンときていない人が多いように思います。「親やまわりの人たちも特に何もやってないし、まあ何とかなるでしょ!」というのが現在の多数派です。

これは逆に言うと、まわりの人が資産運用を真剣に考え始めたら、焦って自分も考え始めることが予想されます。そして、大半の人が知識ゼロの状態で慌てて金融機関に駆け込み、窓口で勧められるがままに高手数料の商品を購入するという、失敗の王道コースを一直線に進んでいきます。

もちろん、人によって年齢や給与水準、子供の有無等の前提が大きく異なり、お金のことを何も気にせず一生を過ごしていける人も少しはいるでしょう。しかし、国が白旗を揚げたこれからの時代、多くの人は預金だけで生活水準を生涯維持することは難しいのです。

それなのに、なぜ私達はいまだに「何となく」という理由で資産運用を先延ばしにしてしまうのか?

その理由は主に3つあります。

- 預金金利が高く、定期預金だけでなんとかなった昔の名残から、低金利の今でも預金だけでなんとかなると思ってしまっている。

- 生涯支出より生涯収入の方が少なかったとしても、その帳尻合わせは老後なので実感が湧きにくい。

- 帳尻を合わせるためには、どの程度生活水準を下げなければならないか、そしてそれがどの程度苦痛であるかを理解していない。

まとめると、根拠もなしに人生におけるお金の見積りを甘く見ているということです。

スポンサーリンク

昔と今、老後資金に圧倒的な差

では、ここで現実を知ってもらいましょう。

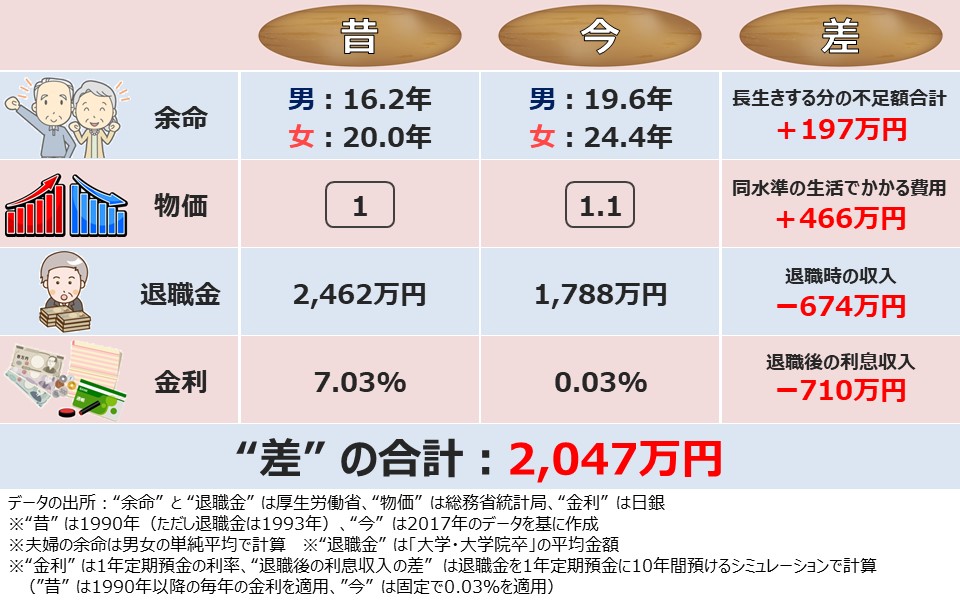

65歳で定年を迎えた夫婦が置かれる状況を “昔” と “今” で比較してみます。ちなみに、ここでは総務省統計局の「家計調査報告(2018年)」における「高齢夫婦無職世帯の家計収支」(収入合計:22.3万円、支出合計:26.5万円、不足額:4.2万円)を “今” の収支とし、物価変動の影響を受けたのは支出合計の内の消費支出(23.6万円)としています。

実際に数字で見ると、圧倒的な差があることが分かります。主な項目を挙げただけで、これだけの差がついてしまうのです。

もちろん、こんなものは私が勝手に作った試算でしかありません。しかし、少なくとも自分たちの親を見て「私たちも大丈夫」と思うのは危険過ぎること、この差の穴埋めをするためには相応の対策をしなければならないことが分かってもらえたのではないでしょうか。

一方で、私達の所得がどのように推移しているかというと、下図の通りここ20年間では下落傾向にあります。足元は少し回復しているように見えますが、これは共働きや雇用の延長など、1世帯当たりの労働時間が増えたことも大きな要因と考えられます。人間、働くにしても限界があるため、この水準が今後劇的に改善することは期待できそうもありません。

つまり、定年を迎えるまで何もしなければ、昔と比べて圧倒的に不利な状況で老後を迎えることになります。この状況で今の生活水準を生涯維持できる人は、富裕層か節約生活を普段から当たり前のように実践できている人くらいでしょう。

スポンサーリンク

ヤバいと思った時には詰んでいる

そう遠くない未来、気が付いたらまわりの人が “資産運用” と騒ぎ始めていたとき。それが、冒頭で言った「今の生活水準を維持するために、資産運用について真剣に考える人が多数派になる時代」の到来です。

そして、多くの人が「老後資金が足りない!」と気付いて焦り始めるころには、もう取れる対策はほとんど残っていません。

なぜなら、これについても 資産運用とは?投資との違いは?正しい考え方でお金を貯める3つのコツ で説明していますが、資産運用は早く始めることにデメリットはない一方で、その効果が目に見えて分かるようになるまでに相応の時間を要するからです。

高リスク資産の短期投資は、その道でメシを食っている多くのプロが参加していて、参加者同士で利益を奪い合っています。そんなフィールドに一発逆転を狙って投資知識無しの状態で飛び込めば、一発でカモられることは間違いないので、素直に生活水準を落とすか、定年後も働くことを強くおすすめします。

「まわりの人たちと一緒に手遅れの状態で始めるか」、「『負けない資産運用の王道』で正しい資産運用を学び、少しでも早く始めることで、まわりの人のはるか先を進むか」を選ぶのはあなた次第です!

スポンサーリンク

→本物の運用戦略がここにある!

資産運用のプロが家計資産のガチ運用戦略を大公開しちゃうぞ♪

→ プロおすすめの金融機関は?

タブー解禁!投資信託はどこで買えばいいか、おすすめ金融機関をプロがぶっちゃけ

→ 最短で最強の運用手法

【成功率100%】資産運用のプロが厳選した初心者でも1000万円作る方法

ディスカッション

コメント一覧

まだ、コメントがありません