おすすめしない投資信託とは?…プロが敢えて語る絶対に知りたい注意点

- 投資の注意点を知りたい!

- 買っちゃいけないファンドを教えて!

- ファンドは手数料が安ければいいんでしょ?

おすすめファンドは教えてくれなくてもいいから、「これだけは投資するな」みたいな地雷ファンドが知りたいって人も多いですよね。詐欺師や金融素人でもない限りは「絶対にこれがおすすめ」みたいなことは言ってくれないので、「じゃあ逆なら答えられるんじゃないか」的な発想なのだと思います。

でも、実はこれもズバッと答えるのって結構難しいんです。なぜなら、やっぱり投資に“絶対”はないから。

おすすめするファンドが暴落するのと同じように、おすすめしないファンドが爆騰したら立場がないわけですよ。そんなわけで、行きつく先はやっぱり「手数料比較という平凡な回答」が世に出回っているのが現状です。

そこで、今回はこの難解な問いに資産運用のプロとして敢えて答えちゃいます!もちろん、プロを名乗る以上は手数料のその先の理由もきちんと語っていきますよ。加えて、おすすめファンドとして語られることが圧倒的に多い“あのファンド”についての注意点もお伝えしたいと思います。

この記事の目次です。

スポンサーリンク

手数料の勘違い

世の中のおすすめファンドを語る情報の中で圧倒的に話題の中心となるのが手数料です。パフォーマンスと違い簡単に比較できますし、「手数料は安い方がいい」に反論の余地はないので仕方のないことですが、それにしても雑な情報が多すぎるように思います。そもそも、手数料には主に“購入時手数料”と“信託報酬(運用期間中の手数料)”の2種類があることもまともに説明できていないものばかりです。

<購入時手数料>

ファンドを購入するときに一回だけ負担する手数料。販売会社(証券会社や銀行)に直接支払い、手数料を抜かれた残りが実際の購入金額となる。ファンドによって上限のみが決められており、実際の料率は販売会社によって異なる。

<信託報酬>

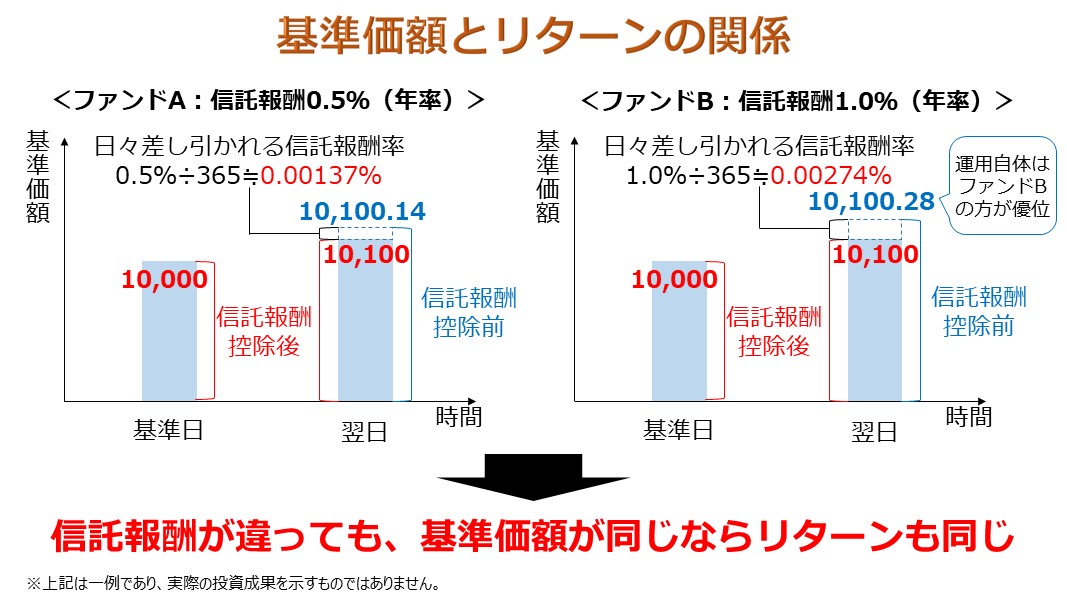

ファンドを保有している間、毎日負担する手数料。間接的にファンドから支払われ、その分基準価額が下落する。ファンドによって異なるが、どこの販売会社で購入しても同じ料率。

今の時代、主要ネット証券ではほとんどのファンドが購入時手数料がゼロであるため、基本的には単に“手数料”と言うと信託報酬のことを指します。つまり、手数料の違うファンドの基準価額が同じ比率だけ上昇したら、「実際のリターンも同じ」ということであり、「手数料の高いファンドがその分だけ損」というのは間違った認識だということです。

もちろん、将来のリターンを見通す上で手数料が高いことはデメリットになりますが、少なくとも過去のリターンが同じであれば、「手数料の差を補うだけの上手い運用ができていた」という事実は歪めずにきちんと評価するべきでしょう。

ちなみに、購入時手数料に関わってくる“販売会社選び”については、元ファンドマネージャーの私がタブー解禁!投資信託はどこで買えばいいか、おすすめ金融機関をプロがぶっちゃけで忖度抜きのガチ評価を下しているのでぜひ読んでみてください。

スポンサーリンク

高分配ファンドは切れ

それでは、おすすめしないファンドの紹介にいきたいと思います。

堂々の第一位に輝いたのは“高分配ファンド”です。コンプライアンスの関係上、ほとんどが“好分配”という表記になっていますが、実質同じです。

分配金がデメリットしかないことは、すでに分配金が多い投資信託は損!「再投資」も「受取」も避けるべき理由とはで理論的かつ丁寧に解説しているので、ここでは重要な3つのポイントだけを改めてお伝えします。

- 分配金を再投資しても利益部分の分配金(普通分配金)には税金がかかる。

- 分配金再投資はNISA枠を消費する。

- ファンドが分配金を用意するために、保有銘柄の売却コストがかかる。

3番を意外に知らない人が多いのかなと思います。株式の場合、配当金として支払われない利益は内部留保されるため、企業がその利益を新たな成長のために有効活用できないなら、配当金として株主に還元することはそれ自体がメリットとなります。しかし、投資信託の場合、単純に保有銘柄を売却して分配金を用意するため、無駄な売却コストというデメリットのみ発生します。もっと言うと、数日後に分配金再投資資金がファンドに入ってくるので、無駄な購入コストも発生します。当然のことながら、売買コストは基準価額の下落要因になるため、分配金のせいで無駄なコストの分だけ基準価額が引き下がってしまうのです。

まとめると、分配金再投資は税金で複利効果が減少し、NISA枠も消費し、おまけに基準価額の引き下げ要因にもなります。高分配ファンドはそのデメリットが倍増することに加え、手数料が無駄に高い傾向にあることから、絶対おすすめできません!

幸いなことに、こうした理由から高分配ファンドは金融庁に睨まれる存在となったため、最近では全く同じ運用で分配金を支払わない方針のファンド(大体がファンド名に“年1回決算”と付いている)も多く設定されています。賢明な投資家であれば、迷わずそちらを選択しましょう。

というより、そもそも分配金を支払うファンドは初めから切り捨てて構いません。似たような運用方針のファンドはいくらでもあります。「“分配金を支払わない方針”というフィルターをかけるだけで、上質なファンドを格段に選びやすくなる」と覚えておきましょう。

スポンサーリンク

通貨選択型ファンドは不要

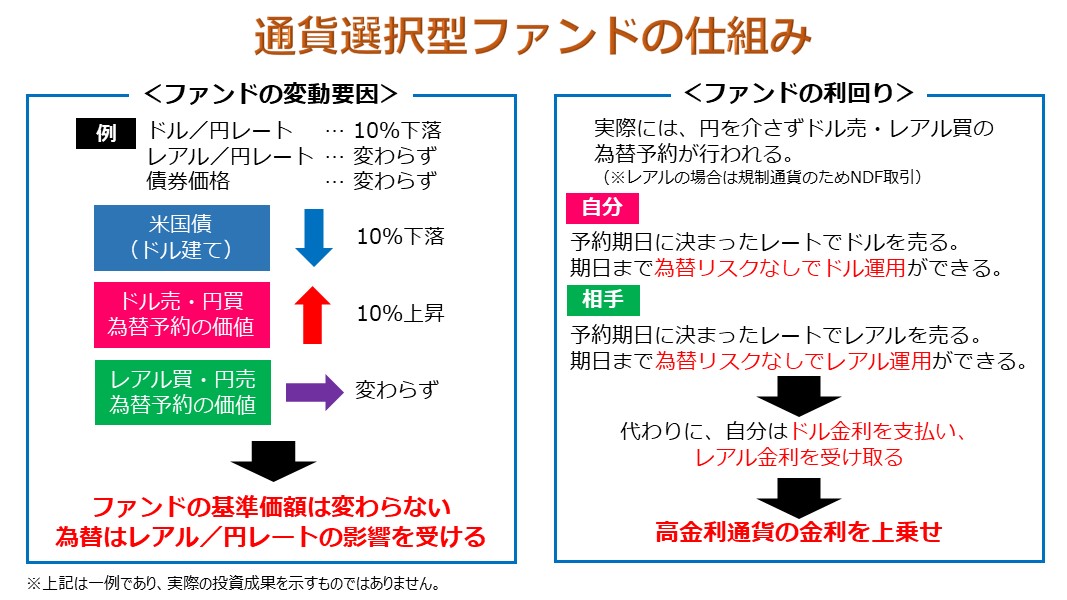

通貨選択型ファンドとは、為替予約などを利用して投資資産とは別の通貨で実質的に運用することです。例えば、米国債の購入と同時に、米ドル売りブラジルレアル買いの為替予約(あらかじめ取引量と為替レートを決めておくこと)を行っておけば、ブラジルレアル建ての米国債で運用するのと似たような効果が得られます。このため、一般的な通貨選択型ファンドは投資資産のリターンに高金利通貨の金利を上乗せすることが狙いです。

では、このファンドがなぜおすすめできないかというと、理由は主に2つあります。

- 無駄に手数料が高い

- やってることはFX

まず1番ですが、もうね、本当に通貨選択型ファンドは手数料がバカ高いんですよ。何を隠そう、2022年4月末時点で信託報酬の高さNO.1のファンドは通貨選択型ファンドです。その料率はなんと「年3.345% 程度(税込)+ 成功報酬」という…。こんなもんコンスタントに抜かれてどうやって勝つんだろう?ってレベルです。

また、通貨選択型ファンドの中で最も信託報酬が安いファンドは年率1.139%程度(税込)ですが(2022年4月末時点)、中身の運用が日経平均連動であることを踏まえると、これも笑っちゃうくらい高い水準といえます。日経平均に連動するインデックスファンドの最安信託報酬は年率0.143%(税込)ですから、通貨が選択できるようになるだけで約1%も余計に手数料が抜かれる計算です。

次に2番です。先程示した図の右側“ファンドの利回り”を見てもらうと分かりやすいですが、通貨選択型ファンドでやってることって、実はスワップポイント狙いのFX取引とほぼ一緒なんですよ。なので、“FX”や“スワップ”と聞いて拒絶反応を示す人にはおすすめしません。

そして、FXもスワップも問題ないと考えている人には、逆にFX取引をおすすめします。なぜなら、1番で言った通りファンドを通してこれをやると手数料が高いですし、「投資資産はファンド、為替はFX」と分ければ、その分高度な運用ができるからです。

まとめると、通貨選択型ファンドは手数料をぶっこ抜いてるのを気付かれないようにするために、敢えて複雑な商品性にしたファンドだということです。そんなファンドは間違いなく不要ですよね!

スポンサーリンク

テーマ型ファンドは注意

テーマ型ファンドとは環境関連、資源・食糧、ヘルスケア、インフラ関連など、あるテーマに関連した銘柄に重点的に投資するファンドのことです。株式ファンドが多く、最近だとビッグデータ、フィンテック、AI、ロボット、IoTなどの技術革新をテーマにしたファンドが流行っています。

テーマ型ファンドはこれまで紹介してきたファンドと同様、手数料が高い傾向にあります。一方で、テーマ型ファンドにはセクターや国・地域という切り口では捉え切れない、あるいは絞り切れない銘柄群に投資することが可能というメリットもあります。そのテーマが大きな成長ポテンシャルを持ったものであれば、手数料の高さを補って余りある爆発的なパフォーマンスも期待できるため「手数料が高い、だからおすすめできない」といった単純な判断は下せません。

ただし、テーマ型ファンドに投資する上で絶対に注意しなければならないポイントがあります。それが以下の2点です。

- ファンドが設定される頃にはテーマの話題性がピークである可能性が高いこと

- 実は大してテーマを捉えられていない可能性も結構あること

テーマ型ファンドは基本的に世間(投資家の間)で話題になっているテーマを取り上げます。しかし、ファンドが生まれる(設定される)までには最低でも3ヵ月、一般的には半年程度かかってしまうのです。つまり、話題のテーマに投資する最初のファンドが生まれるのは、話題になってから半年後くらいであり、息の短いテーマであればすでにピークが過ぎ去ってしまっています。もっと言うと、「似たようなテーマのファンドが増えてきたな」という状況はさらに半年後くらいなので、そこまでいくと手遅れに近い状況です。

このため、株式のように「話題になりそうなテーマをいち早く仕込んで、ピークが来たら売り抜く」といった芸当はまずできません。加えて、テーマ型という尖った商品であることから、値動きも尖っている傾向にあるため、テーマを見誤るとかなりの大ダメージを受けてしまいます。

そして残念なことに、よくよく中身を精査すると大してテーマを捉えられていないファンドが結構存在することにも注意する必要があります。これはテーマが尖り過ぎているときによくあるのですが、テーマのど真ん中の銘柄が揃わないときは関連性がゼロではないけど薄い、あるいはごく一部の事業でしか関わっていない銘柄で穴埋めされます。その結果、例えば「ビッグデータ関連ファンドをうたっておきながら、中身はNASDAQ100と大して変わらず手数料だけ高い」みたいなケースも十分あり得るわけです。

テーマ型ファンドに投資する場合は、「長期的に成長が期待できるか?」に加えて「ファンドの組入銘柄がきちんとテーマを捉えられているか?」という視点も要求されます。こうした視点からファンドを精査する自信がない場合は無理せず避けるのが無難でしょう。

ここまで、テーマ型ファンドをボロクソに言ってきましたが、これらを踏まえた上で上質なテーマ型ファンドを見つけることこそ投資信託の醍醐味の一つであることだけは付け加えさせてもらいます。

スポンサーリンク

ファンドラップのトラップ

ファンドラップとは、顧客の資産運用の考え方をもとに資産配分と複数のファンドの組み合わせを提案し、顧客に代わって運用・管理するサービスです。これは金融サービスでありファンドそのものではないのですが、必要ないのに利用してしまう人が多いため、ノミネートしておきました。

ファンドラップをおすすめしない理由も今までと同様で、「サービスの価値に対して手数料が高すぎるから」に尽きます。

具体的に言うと、まず、ファンドラップで投資できるファンドのラインナップがショボすぎる点が挙げられます。「せっかくプロに任せるなら、6,000本程度ある全ファンドの中から自分に最適なファンドを選んで欲しい」というのは顧客として当然の要求と思われますが、大体のファンドラップはわずか10本前後のファンドしか取り揃えていません。しかも、その内の大半が手数料比較で誰でも良し悪しが判定できるインデックスファンドです。しかも、その内のほとんどが最安手数料のファンドではないのです。

この時点で利用する気は失せるのですが、さらに、ファンドラップのアドバイザーは金融のプロであって投資のプロでないということも注意したい点です。ファンドラップで期待できる主なアドバイスは、「年齢や家族構成、保有資産額などの属性から顧客のリスク許容度を洗い出すことと、それに応じた資産構成を提案すること」です。これは主にFP(ファイナンシャル・プランナー)の領域であり、「マーケット状況と今後の見通しから導き出した“高いリターンが期待できる資産構成”の提案」といった、いわゆるファンドマネージャー的なアドバイスはまず期待できないでしょう。

「FP的なアドバイスで十分じゃないか」と思うかもしれませんが、前述した通り、それにしては手数料が高すぎるんですよ!

例えば、良心的なファンドラップですら、投資するファンドの手数料とは別に年率1.3%程度の追加手数料がかかります。これは、基本的な最低ロットの300万円をファンドラップに預けたとしても、年に約4万円支払う計算です。一方、FPの相談料は多くが1時間5,000~10,000円、高くて10,000~20,000円です。これなら、投資に詳しいFPに相談した方が圧倒的にコストパフォーマンスがいいと思いませんか?

結局、ファンドラップに残されたメリットは「自分に代わって実際の取引までやってくれること」くらいです。このため、ファンドラップに利用価値を見出せるのは、投信口座にログインする時間すら惜しい高所得者くらいのものだと言えるでしょう。

スポンサーリンク

インデックスファンドに物申す

以上がおすすめしない、あるいは注意すべきファンドや金融サービスとなります。そして最後に、多くの人がおすすめしているインデックスファンドについて、私の考えをお伝えしたいと思います。

一体なぜそんなことをするのかというと、今はインデックス推しの情報があまりにも溢れすぎていて、しまいには「インデックスファンドに投資しとけば安全」、「アクティブファンドは損、買っちゃダメ」といった真っ赤なウソまで出回っている始末だからです。

最初のトピック“手数料の勘違い”でも述べたように、「基準価額は信託報酬控除後である」という基本中の基本を知らない素人でも、手数料が安いファンドならもっともらしくおすすめすることができてしまいます。これが積もりに積もって、今の手数料神話という偏見極まりない考え方が生まれてしまっているわけですが、これではまともな投資判断なんてできません。

“手数料が安いファンド”を自動翻訳のように“インデックスファンド”と置き換えていることも素人丸出しの発信です。手数料の安いアクティブファンドが徐々に生まれ始めている今、こんな古い考え方をしていたら、あっという間に時代に取り残されてしまいます。

もちろん、多くのインデックスファンドは手数料が安くてコンセプトが分かりやすく、加えて、絶対に1位になれない代わりに絶対にビリにもならないため、投資の入り口として適しているケースが多いことは私も同意します。

例えば、投資初心者向けの代表的な投資先として挙げられることが多い、“MSCI ACWI”という世界株式インデックスに連動するインデックスファンドの特徴は単純明快です。

- 信託報酬が安い。

- 世界中の銘柄を非常に幅広く組み入れている。

- 連動するインデックス(円ベース)は、過去30年で年率8%程度のパフォーマンス実績がある。

- 連動するインデックス(円ベース)は、リーマンショック前の高値から60%以上下落し、その後6年以上高値を更新できなかった。

世界中の株式に投資しておけば、銘柄の良し悪しに関係なく、“世界株式のリターン”という平均的なリターンがおおむね実現できます。これがインデックスファンドが絶対に1位にもビリにもならないカラクリです。さらに、同じインデックスなら「基本的には手数料が最安のファンドが良い」と簡単に選別することが可能なことも魅力です。ただし、株式投資である以上、相応のリターンが期待できる一方で、その分リスクもあることには注意が必要と言えます。

- 最低5年、できれば10年は運用期間を確保する。

- 投資利益に対して過度に期待せず、元本の積み立てを資産形成の柱として考える。

- 使う予定の資金は遅くとも1年前から機を見て現金化、その前からリスクの低いバランスファンド等に切り替えるとなおよい。

このたった3点を守っていれば失敗する可能性はかなり小さくなるでしょう。

以上、1分もかからずに基本的な解説が終わります。むしろ、これこそが世界株インデックスファンドの良さであり、ファンドそのものは素晴らしいことは間違いありません。しかし、そんな素晴らしいファンドに投資しているのに、

手数料神話に乗せられて世界株インデックスファンドを購入。

↓

何となくネットやSNSの「世界経済は右肩上がり」、「持ってれば必ず上がる」といった言葉を眺めるだけで投資判断した気になる。

↓

マーケットが暴落して「投資はギャンブル、預金最強」説が大流行。

↓

やっぱりそれに乗せられて退場。

という流れで投資に悪いイメージを持ったまま退場してしまう人が後を絶たないのが残念で仕方がないのです。ぜひ、あなたはそうならないよう、インデックスファンドが過剰にもてはやされている現状を理解し、ほったらかすなら最低限の知識だけ仕入れて余計な情報は見ないようにしてください。

逆に、投資に興味がある人は、投資の入り口で1分以上も立ち止まっている必要は全くありません。

- インデックスはどういう指数で何が欠点なのか?

- インデックスファンドに勝てるアクティブファンドは?

- 売られ過ぎ、買われ過ぎのタイミングを知って利益に繋げる方法は?

リスクを減らし、リターンを高めるためにやれることは山ほどあります。まずは、投資において、自分の味方は自分で努力して得た知識と経験以外にあり得ないこと理解しましょう。そして、フラットな視点で情報を選別し、有益な知識の提供や上質な経験を得るためのアドバイスをしてくれる情報源は大切にしましょう。

当ブログ『負けない資産運用の王道』は、その情報源の一つであることをここに宣言します。その証拠に、本当のマネーリテラシーとは?飛躍的に高める視点をFPが伝授!で“怪しい情報に騙されない方法”という、悪質な情報屋にとっては致命的な情報を公開しています。ぜひ、“疑いの目”でこの記事を読んでみてください。

その上で、当ブログから投資で生き残るための知識を獲得しながら、インデックスファンドを入り口に、前述したおすすめしないファンドや金融サービスを回避して着実に進みましょう。そうすれば、あなたの投資は盤石になること間違いなしです!

スポンサーリンク

【超関連記事】

#分配金が多い投資信託は損!「再投資」も「受取」も避けるべき理由とは

#タブー解禁!投資信託はどこで買えばいいか、おすすめ金融機関をプロがぶっちゃけ

#本当のマネーリテラシーとは?飛躍的に高める視点をFPが伝授!

→本物の運用戦略がここにある!

資産運用のプロが家計資産のガチ運用戦略を大公開しちゃうぞ♪

→ 最短で最強の運用手法

【成功率100%】資産運用のプロが厳選した初心者でも1000万円作る方法

-150x150.jpg)

-150x150.jpg)

-150x150.jpg)

-150x150.jpg)

ディスカッション

コメント一覧

まだ、コメントがありません